超金融緩和時代が過去のものとなり、金利水準が切り上がっていることは、消費者にも企業にも長期的な影響がある。株式市場においても今後、各企業の株価バリュエーションの見直しにつながる可能性がある。

米連邦準備制度理事会(FRB)は2024年9月に4年半ぶりに金利を引き下げたが、今後の引き下げ幅やペースを巡って一喜一憂が繰り返される中、株式市場では値動きが荒くなっている。やや低下したと言えども依然高水準にある金利が長期間続いていることのマクロ経済的な影響ももちろん重要だが(以前の記事『Higher for Longer: Getting Comfortable with the New Policy Regime』(英語)ご参照)、株式投資家が見過ごしてはならないのは、個別企業レベルの収益に対する高金利の影響の格差であるとアライアンス・バーンスタイン(以下、「AB」)は考えている。

高金利によって資金調達コストが増加

米国では賃金上昇が部分的に続いているものの、近年の高金利によって総需要が弱まり、インフレ抑制に寄与している。そうしたマクロ的な動きと比べあまり議論されていないのは、高金利が企業や家計のバランスシートに及ぼす影響である。なぜなら、金利変動が及ぼす影響は、金利の上昇時であれ低下時であれ、時間の経過とともに拡大する傾向があるためだ。金額が大きく、購入頻度が低い商品の場合は特にそうである。

例えば、住宅ローンや自動車ローンなどの分割払いローンに対する金利の影響は通常、月単位ではなく年単位で評価する。市場環境にかかわらず、いかなる月でも、これらの高額商品を購入する消費者は比較的少数のため、高金利の影響が明らかになるのにはある程度時間がかかる。

金利が6カ月間急上昇したもののその後急低下した場合、何が起こるか考えてもらいたい。金利の上昇期間が短いため、借入コスト増加の影響を受ける高額商品の購入者は数少ないであろう。しかし、高金利が長期間続いた場合は何が起こるのか? それが現在消費者や企業が経験しているシナリオである。

資金調達コスト上昇は、経済活動の鈍化を通じ企業収益を圧迫

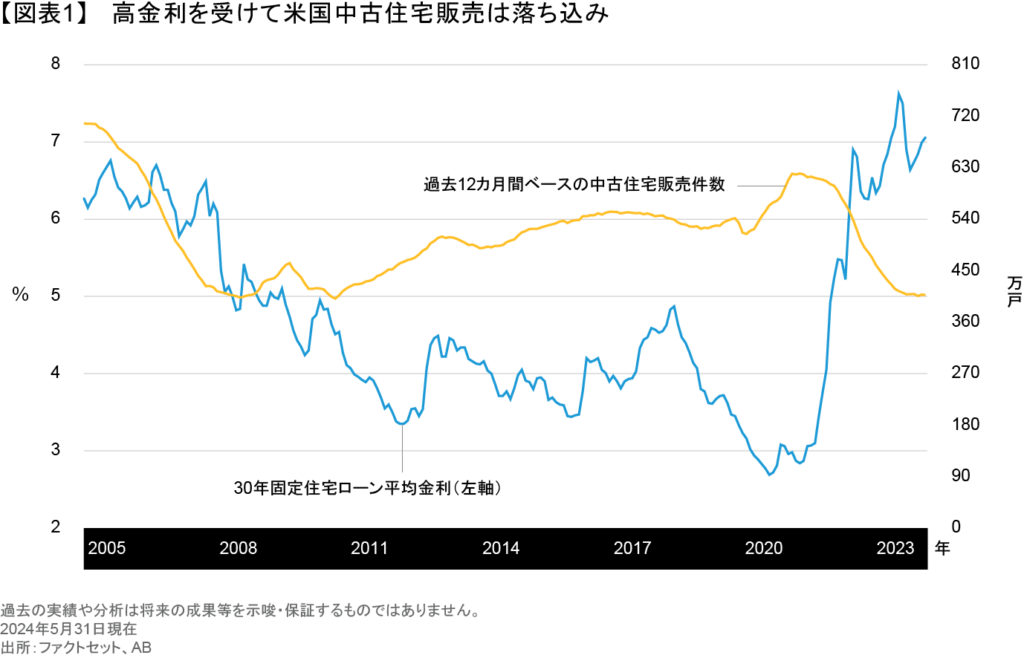

住宅市場は典型的な例である。米国の中古住宅販売件数を12カ月移動平均で見ると、固定金利型住宅ローンの超低金利にけん引され、2021年8月に過去14年間で最高となる620万戸に達した(図表1)。その後、30年固定住宅ローン金利が過去20年間の最高水準である約7%まで400ベーシスポイント以上上昇すると、2024年5月末には400万戸まで減少した。

新築住宅販売も、2021年5月に12カ月移動平均ベースで90万戸近い最高水準を付けた後、減少に転じている。

このように、高金利が借入コストに及ぼす影響は容易に見てとることができる。しかし、消費者が債務返済に回すキャッシュフローを増やした結果として必然的に起こる、他の支出の削減は見えにくい。2022年5月以降の累計では、900万戸を超える中古住宅販売が5%を超える住宅ローン金利の下で購入されており、家計の支出余力に影響を与えている。

企業にとっても高金利環境が及ぼす影響は大きい。需要減少やそれに伴う価格低下は、最終的には企業の利益をむしばむ。低価格帯の商品を薄利多売する企業では、すでにこの数カ月にわたって販売数量が減少している。高価格帯商品を中心に取り扱う企業も、これからリスクが顕在化する可能性がある(以前の記事『コーヒーカップのサイズと投資のリターンの関係』ご参照)。消費者の嗜好の変化に対応するための中低価格帯の品揃えが不十分であったり、そうした商品の利益率が低かったりするためである。

弱者淘汰の世界に回帰するのか?

この環境下、投資家は過去20年間の平均より著しく高水準にある企業の債務負担について、慎重に吟味し直さなければならない。

合理的な市場における健全な企業では通常、利益から適切な再投資を行った後でも余剰キャッシュが手元に残るため、業務を継続する上で借入に頼る必要がない。需要が弱まれば利益が減少する可能性もあるが、企業財務の安全性に関する懸念を引き起こすほどにはなりにくい。

一方、重い債務負担を抱えながら利益をあげている企業は、投資家が気づいていないリスクを取っているかもしれない。景気循環に敏感な市場で事業を営んでいる場合は特にそう言える。そうした企業がそのようなリスクをとると、売上高や利益の減速に対してとりわけぜい弱になる可能性がある。業績の悪化が財務レバレッジの高さと相まって流動性リスクにつながりかねないのだ。

数多くの教訓

金融引き締めが長期間にわたって続く場合、大抵は最も弱いプレーヤーがそうした環境に対して最もぜい弱である。

2023年3月にほんの数日間で経営破綻に至ったシリコン・バレー・バンク(SVB)がその好例だ(以前の記事『一部の銀行破綻は銀行システム全体に影響を及ぼすものではない』ご参照)。破綻までに時間がかかる企業もある。運輸業のイエロー・ロードウェイは債務負担で長年苦しんでいたが、破産申請したのは、自転車操業でどうにか対応できると考えていた債権者の想定以上に金利が上昇した、SVBの破綻と同時期だった。

SVBとイエロー・ロードウェイは、いずれも高金利が1年ほど続いた後に破綻したが、リーマンショックまで遡ると他の教訓を得ることもできる。新興住宅ローン業者のニュー・センチュリー・ファイナンシャルや投資銀行のベアー・スターンズなどの破綻例である。この金融危機はあっという間に広がった後2009年まで続き、ゼネラルモーターズなどのよく知られた企業ですら事業を再編せざるをえなくなった。そして、消費者の需要もその後数年間落ち込んだままだった。

今回はそれほど極端なことは起きないとABでは予想しているが、依然として現在の高金利環境により、消費者や企業にかなりの負担がかかる可能性はある。債務水準の高い企業は、これまでは多額のフリーキャッシュフローによって対応できていたものでさえ悪影響を受けかねない。金利コストが増加したり、期日を迎える債務を返済する必要が生じることにより、企業の経営、競争力、収益性が脅かされる可能性があるのだ。このことは、最終的に、株式市場における企業の評価にも影響を及ぼす可能性がある。

重い債務負担や増減するキャッシュフローから生じうるダメージについて十分検討していない投資戦略は、リスクが高いと考える。逆に、安定的な収益成長を生み出す優れた事業モデルや、管理可能な債務水準、健全なバランスシートを持つ企業を見いだすことは、リスク軽減に寄与するほか、究極的には長期的なリターン創出能力の向上につながり得る。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年8月26日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。当資料中の格付けはABの定義に基づきます。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。