株式運用のポートフォリオ・マネジャーは、アンダーウェイトしている銘柄についてもきちんと説明できるべきである。最近の市場環境では、そのことがかつてなく重要になっている。

ポートフォリオ・マネジャーは一般に、保有している銘柄を説明することは得意だが、保有していない銘柄についてはあまり語らない。しかし、市場のリターンの非常に大きな部分を少数の超大型銘柄が占める投資環境では、保有していない銘柄や市場全体をあらわす指数の構成比率よりも低いウェイトとなっている銘柄についても根拠を持っている必要がある。

アンダーウェイトのポジションは、ベンチマークとしている指数に対するポートフォリオの相対リターンに影響を及ぼす。しかし、ポートフォリオ・マネジャーは長年にわたり、特定の銘柄を保有しない理由については、あまり説明を求められなかった。リターンの要因が分散している市場環境では、アンダーウェイト銘柄は、相対パフォーマンスにとってそれほど重要ではなかったからだ。

集中度の高い市場では、アンダーウェイトも無視できない

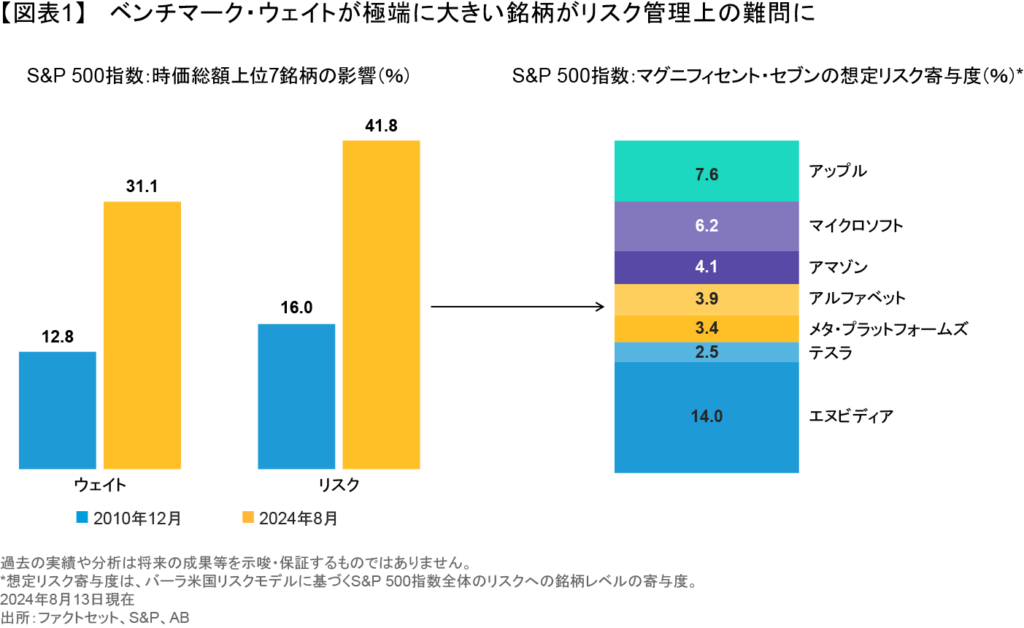

そうした状況は近年大きく変化している。最初はいわゆるFAANG(フェイスブック(メタ・プラットフォームズ)、アップル、アマゾン、ネットフリックス、グーグル(アルファベット))が、その後はマグニフィセント・セブンが、市場を席捲するようになったからである。後者はアルファベット、アマゾン、アップル、メタ・プラットフォームズ、マイクロソフト、エヌビディア、テスラを指すが、これら7銘柄は時価総額でS&P 500指数の31.1%、MSCIワールド指数の21.6%を占めるに至り(2024年8月16日現在)、過去2年ほどの市場リターンに対してかつてないほど大きな影響を及ぼしている。最近ではマグニフィセント・セブンの銘柄間でもリターンに相違が生じているが、これらの超大型銘柄すべてに関しベンチマークと同じウェイトか、それ以上のウェイトで保有しなかったアクティブ運用は、過去2年間相当なダメージを受けてきた。S&P 500指数へのこれら7銘柄の想定リスク寄与度は2024年8月に41.8%に達しており、これは、2010年の時価総額上位7銘柄の寄与度の2.5倍以上である(図表1)。

グロース株中心の投資家にとっては、この難問はさらに大きなものとなる。テクノロジー銘柄の時価総額は現在、ラッセル1000グロース指数の50%近くを占めているからだ。テクノロジー銘柄とコミュニケーション・サービス銘柄を合わせると、同指数におけるウェイトは60%以上になる。

今回は何が違うのか?

市場の集中度が高くなること自体は珍しくなく、以前にも異なる形で集中することがあった。ITバブル末期の2000年3月には、テクノロジー銘柄がラッセル1000グロース指数のほぼ50%、S&P 500指数の三分の一近くを占めていた。2008年の世界金融危機直前には、金融銘柄がMSCIワールド・バリュー指数の約40%を占めていた。

しかし、そうした実績を考慮してもなお、現在ほど少数の銘柄の指数におけるウェイトが極端に大きくなるのはまれである。例えば、S&P 500指数の時価総額上位10銘柄のウェイトは、現在の34.4%に対し1989年9月から2024年7月までの期間では平均21.2%だった。過去数十年間は、株式ポートフォリオにおいて個別銘柄レベルのアンダーウェイトがどの程度リターンに影響を及ぼすかについて、大きく懸念する必要はなかったと言えるかもしれない。

しかし、もはやそうではない。ポートフォリオ・マネジャーは、単に「その銘柄は好きでないから保有しない」と言って済ませることはできない。現在アップルやエヌビディアのような超大型銘柄を保有しないことは、ポートフォリオの相対リスクが過大になりかねないため、しっかりと説明できるレベルの確信度が求められるのだ。

突き詰めれば投資哲学との整合性

では、アクティブ運用のポートフォリオ・マネジャーは、どうすればそうしたアンダーウェイトのリスクを正当化できるのか? アライアンス・バーンスタイン(以下、「AB」)では、最終的には銘柄選択プロセスの裏付けとなる投資哲学に行き着くと考えている。

アクティブ運用戦略に資金を投じる顧客は、その戦略の投資哲学に基づいて投資の可否を判断する。例えば、あるグロース株ポートフォリオは、一貫性のある利益を上げ、その利益を効率よく再投資することで成長している企業を発掘することによって利益の複利効果を最大化するという信念に根差しているとしよう。また、ある低ボラティリティ株式ポートフォリオは、株価下落時のリスクを軽減しつつ上昇相場にもしっかり参加する手段としてバランスシートが健全で収益の質が高い企業を選好するという哲学に基づいているかもしれない。

こうした投資哲学は、それぞれの運用戦略の銘柄選択プロセスを特徴づける。グロース株ポートフォリオは、高い総資産利益率(ROA)や一貫性のある利益成長率など、優れた特徴を持つ企業に的を絞っているであろう。バリュー指向のポートフォリオは、割高な銘柄を購入しない一方、割安でかつ株価反発の要因となり得る変化が想定できる銘柄を見つけるべく、明確なプロセスを設けているはずである。

規律あるポートフォリオでは、すべてのオーバーウェイト及びアンダーウェイトのポジションが投資哲学に根差しているはずである。そうであるからこそ、投資家は投資哲学とその実践の状況に基づき、そのポートフォリオのパフォーマンスやリスクのパターンを想定することができる。

周期的なアンダーパフォームは「参加料」?

あらゆる運用戦略は、時としてその運用哲学ゆえに市場トレンドに乗り損ねる可能性があり、それによってそのポートフォリオに対する投資家の確信が揺らぐこともあり得る。

再びITバブル当時の状況を思い出してもらいたい。テクノロジー銘柄の株価が極めて割高な水準に上昇した1990年代末には、バリュー株ポートフォリオは軒並みアンダーパフォームした。しかし、バリュー株ポートフォリオが、市場に追随するためだけに割高なドットコム銘柄を購入していたら、それは投資家に約束した運用指針に背くことになっていたであろう。その後ドットコム・バブルがはじけた際には、それまで取り残されていた割安銘柄を市場が再評価し、多くのバリュー株ポートフォリオがアウトパフォームした。ドットコム銘柄に「スタイル・ドリフト」していたらどうなったかは、想像に難くない。

より最近の例では、ロシアのウクライナ侵攻に端を発したエネルギー危機が挙げられる。2022年に石油やガスの価格が高騰するにつれ、エネルギー銘柄の株価も急伸した。通常、エネルギー銘柄を保有しているのはバリュー株ポートフォリオであり、グロース株ポートフォリオは後れを取った(図表2)。それでも、ほとんどのグロース株投資家は、低成長で景気サイクルに左右され易いエネルギー・セクターで大きなポジションを持つことは考えなかったであろう。明確に定義された投資哲学に基づく投資戦略にとっては、周期的にある程度アンダーパフォームする時期が生じることは避けられない参加料のような側面があり、長期的なアプローチが重要となるのだ。

現在の市場環境は、これまでとはまた異なる難問も投げかけている。過去の局面で見受けられたよりはるかに健全な銘柄グループに市場のリターンが集中しているためである。マグニフィセント・セブンにはその名前通り素晴らしい企業が含まれているが、それでも多くのアクティブ運用においては投資哲学やプロセスに合わない可能性がある。グロース株運用にとってさえ、である。ポートフォリオ・マネジャーは、投資哲学に基づいて銘柄を取捨選択しなければならないのと同時に、ポートフォリオ全体のリスク特性も一定に維持しなければならない。その結果、集中度が極端に高まっている現在のような市場では、ポートフォリオの最大のリスクが保有していない銘柄にあるという問題に直面し得るのだ。

保有しないことに確信を持つ

それでは、株式運用者はどうすれば良いのか?

第1に、超大型銘柄を避けたり、アンダーウェイトする株式ポートフォリオでは、そうしたポジションについて、投資哲学に基づく揺るぎない投資判断のロジックを組み立てなければならない。将来その企業が生み出し得る収益は、現在の株価を正当化できるか? その企業の事業内容は、現在の市場が評価しているほど優れているのか? その企業のAI投資拡大は、長期的に十分な投下資本利益率(ROI)に結び付く可能性があるのか? 経営者は健全な企業統治を実践しているだろうか? こうした問いかけは、その銘柄をポートフォリオに組み入れるかどうか判断するために役立てることができる。

第2に、超大型銘柄を保有しないことやアンダーウェイトにする運用においても、その企業の状況を継続的にモニターしなければならない。新たに明らかになった状況によっては、再考が必要になることもあるかもしれない。ポートフォリオ・マネジャーは、必要になれば躊躇なく方向転換を受け入れなければならない。そして、たとえ株価がすでに大幅上昇してしまった後だとしても、理にかなっているならばその銘柄を組み入れる必要がある。

第3に、割高になってしまった超大型銘柄の持つ成長ポテンシャルに関しては、他の経路を通じて捉える方法を考えるべきだろう。株価上昇を受けてマグニフィセント・セブンのバリューションは高くなっているが、例えばソフトウェア業界(以前の記事『How to Capture AI Innovation in a Risk-Aware Equity Portfolio』(英語)ご参照)や新興国市場(以前の記事『AIが新興国株式市場にもたらす投資機会とは?』ご参照)などに目を向ければ、マグニフィセント・セブンと同じトレンドから恩恵を受け得るものの、はるかに割安な他のAI関連企業を発掘できるかもしれない。

運用者に説明を求める

顧客投資家もアンダーウェイト銘柄について積極的に考えるべきである。ポートフォリオ・マネジャーに対し、大きなアンダーウェイト・ポジションの論理的根拠を明確に説明するよう求めてみよう。保有する銘柄の方が魅力的である理由について質問し、それらの銘柄のファンダメンタルズや相対バリュエーションを理解することも重要だ。そして、それらすべての投資判断がポートフォリオの投資哲学に沿ったものであることを確認すべきだ。

アクティブ運用を行うには、たとえその運用戦略が期待していたほどうまくいっていないように見える局面でも、一貫性と規律が必要である。運用者は、透明性が高いコミュニケーションで投資哲学の背後にある論理的根拠を顧客投資家に示さなければならない。そうした強固なプロセスを確立することにより、少数の超大型銘柄が大きなウェイトを占めることにより生じ得る過剰なリスクを取ることなく、長期的に優れたリターンを獲得する可能性に確信を持つことができるとABは考えている。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年8月27日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。