株式投資家は、人工知能(AI)のハロー効果(一部の目立つ印象に引きずられて、全体的な評価がゆがんでしまう現象)が薄れ始めたことから、AIについて大げさに話すだけでなく、AIで利益をあげることができる企業を探している。

AIは近頃ではどこにでも用いられている。驚くことではないが、企業はこの流行りの概念をできる限り活用しようとしている。しかし、AI関連銘柄から他のセクターへのローテーションが始まっており、その結果、真のAIプレーヤーとそのふりをする企業の選別が進む可能性がある。

今や投資家は、これがAIストーリーにおける一時的な変化なのか、または他のセクターへ投資対象を広げるローテーションなのかを判断する必要がある。アライアンス・バーンスタイン(以下、「AB」)は、AIが理由となって株価が上昇してきた銘柄についてより冷静な見方が定着すれば、2年間にわたるAIブームに取り残されてきた多くの質の高い企業が報われる可能性があると考えている。

振り子が振れるにつれて

AIの魅力を否定することはできない。AIは、貴重な人的資源を消費してしまう定型的なタスクを自動化することにより、企業がビジネスを行う方法に大変革をもたらすことを約束する。2024年前半は、決算発表や会議のプレゼンテーションでAIに言及した企業は、株価が一貫して上昇するという恩恵を得たようだ。その結果、AIに関連する銘柄はすべてハロー効果からバリュエーションが高まった一方で、他のセクターでは相対的にバリュエーションが低下した。

しかし、2024年7月にそうした振り子が逆方向に振れ始めた。具体的には7月11日に始まり、小型銘柄が大幅に反発する一方、超大型テクノロジー銘柄のバリュエーションが頭打ちになった。続いて、多くのテクノロジー企業が決算を発表した7月下旬~8月上旬には、別のローテーションが起こった。折に触れて起こったそうしたモメンタムの変化により、多角的なビジネスモデルを持つAI関連銘柄が無差別に売られたため、その過程で買いの好機がもたらされた。

実際に得ている利益か、将来得られるかもしれない利益か?

AIから現在恩恵を受けている企業と、AIを今後の事業計画の重要要素にしたいと考えている企業には、明確な違いがあるというのがABの見解である。エヌビディアなどの半導体メーカーは機械学習を動かす画像処理装置(GPU)を製造しており、明らかに前者に該当する。同様に、AIへの投資が一部要因となってクラウドの成長が加速しているマイクロソフトなどのテクノロジー企業も、近い将来に恩恵を受ける可能性があろう。しかし、他の多くの企業は後者に該当する。AI活用の計画を立ててはいるが、まだAIで利益をあげていない企業は特にそう言える。市場が懐疑的な目で見始めたのはそうした企業である。

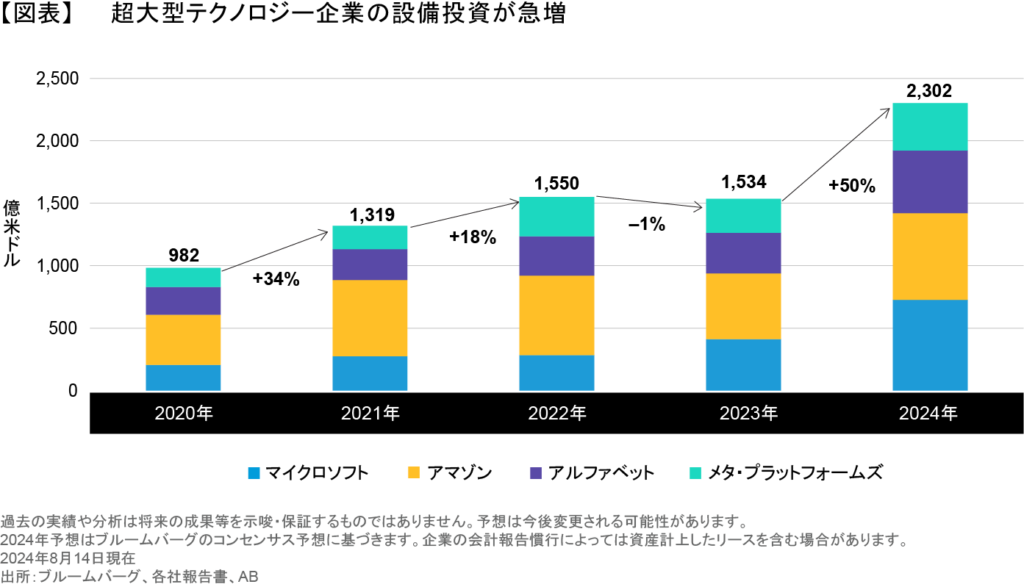

投資家はとりわけAIに対する投資利益率(ROAI)を注視している。そして、テクノロジー業界に君臨する巨大企業が巨額の設備投資を行っていることから、ROAIはなおさら重要になっている。具体的には、マイクロソフトが2024年におよそ730億米ドルを投資する見通しであり、アマゾン(約700億米ドル)、アルファベット(500億米ドル)、メタ・プラットフォームズ(400億米ドル弱)がそれに続く。それらすべてがAIに対する投資というわけではないが、年間合計額が約2,300億米ドルにのぼることは確かに驚きであり、2020年の合計投資額である約1,000億米ドルと比べても大幅に増加している(図表)。

テクノロジー企業の経営陣が最近行った説明が現状を明らかにしている。共通するテーマの1つは、AIへの投資不足は投資過剰より大きなリスクだという認識である。その結果、どの企業も新たなテクノロジーで競合他社に先を越されるわけにはいかないと考え、せめぎ合いが起こっている。

しかし、それらの企業は、2024年に行う2,300億米ドル分の設備投資でどのように利益をあげるつもりなのかという疑問には、まったく答えていない。AI投資は各企業の既存事業にさまざまな形で恩恵をもたらす可能性がある。しかし、それらの企業がすべての投資を正当化するためには、より高い利益を実際にあげなければならないというのがABの見解である。それが実現するかどうかは現時点ではまだわからない。

言語モデルがROAIをけん引する可能性あり

収益は新たな言語モデルという形で伸びる可能性がある。その領域で現在リードしているのはOpenAI(オープンAI)、Anthropic(アンソロピック)、Llama(ラマ)、Gemini(ジェミニ)、Mistral AI(ミストラルAI)などである。オープンAIが競合モデルよりやや優れているようだが、主な言語モデルは軒並み能力を向上させてきている。これらのモデルをどのように収益化するのかは今のところ不明である。また、高付加価値を持つと考えられていたモデルの価値に差がなくなるコモディティ化の懸念も生じており、それも収益性に影響を与えるだろう。

その点では歴史がいくつかの手がかりを提供している。新たなテクノロジーは「勝者1人勝ち」の結果をもたらす場合が多い。そうした結果はインターネット検索だけでなく、ソーシャルメディア、Eコマース、そして少なくとも当初はクラウドで見受けられた。さまざまな言語モデルがすべて利益をあげると期待するのは楽観的かもしれない。そして、既存事業を維持するのに言語モデルを保有することが最低限必要である場合、AI分野の多くの企業にとってROAIのR(利益)が捉えにくくなるかもしれない。

すべてのAI投資は異なる

潜在的な利益を常に重視してきたが、超大型テクノロジー銘柄に投資しないことは、過去20年間にわたって良いアイデアではなかったとABは認識している。しかし、一方で、それらの巨大企業が桁外れに巨額な投資を行っていることから、投資家は今後のリターンについて現実的にならなければならないともABでは考えている。

ABの見解では、AIが進化するにつれ、投資家は銘柄を厳選する姿勢を維持することが重要になるだろう。これは特に、多くのパッシブ投資家が現在そうしているように、AI分野のあらゆる銘柄を保有するリスクが次第に高まるためである。超大型銘柄の勢いは収まりきっていないが、希望的観測ばかりでなく、持続可能な利益を生み出すことができる中小型銘柄が、長期的に良好な投資機会を提供する可能性があるとABではみている。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年8月20日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。当資料中の格付けはABの定義に基づきます。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。