市場はごく一部の超大型銘柄のパフォーマンスに左右されているが、まだ報われていない質の高い銘柄に投資機会があるとアライアンス・バーンスタイン(以下、「AB」)では考える。

世界の株式市場は2024年上半期に力強く上昇したが、4-6月期は1-3月期の目覚ましいパフォーマンスから上昇ペースが鈍化した。インフレ率が依然高止まりし、株式市場のリターンがごく一部の銘柄に依存する中、投資家は今こそ視野を広げるべき時かもしれない。

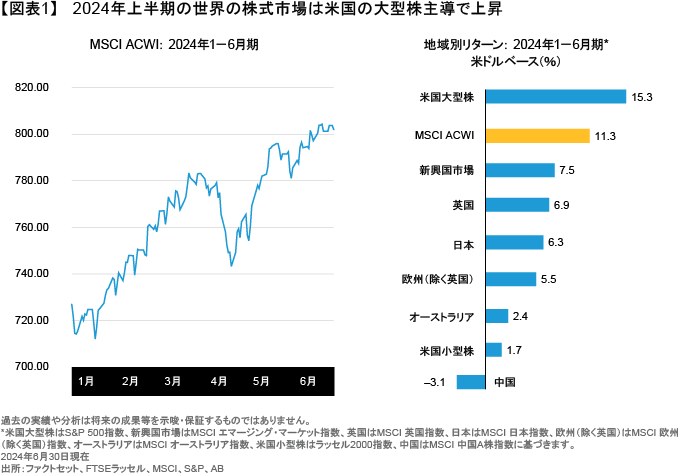

上半期はMSCI オール・カントリー・ワールド・インデックス(ACWI)は米ドルベースで11.3%上昇したが、リターンの大半は1-3月期に稼ぎ出されたものだった(図表1)。日本株は円ベースで好調なパフォーマンスを維持したが、円安が進行したことから、4-6月期には米ドルベースのパフォーマンスが落ち込んだ。新興国株式は上半期に米ドルベースで7.5%上昇したが、依然として先進国市場をアンダーパフォームした。米国の大型株は4-6月期に勢いを失ったものの、上半期の世界的な株高をけん引する役割を果たした。

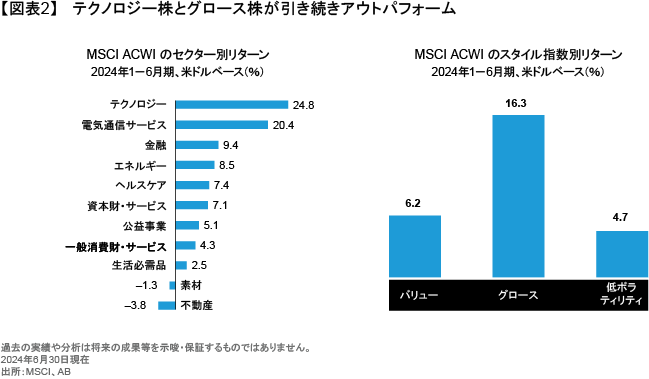

株式投資家にとっては見慣れたトレンドだが、大型株のパフォーマンスは再びごく一部の銘柄によってけん引された。S&P 500指数の上昇の大部分は、少数の大型テクノロジー株によるものだった。セクター別に見ればテクノロジーと電気通信サービスが上昇をけん引したが、ヘルスケアも減量薬として用いられる「GLP-1」が株価を押し上げた。一方で、不動産と素材のセクターのパフォーマンスが最も低迷した(図表2)。世界的に見れば、4-6月期に失速したバリュー株をグロース株がアウトパフォームした。

インフレ:より高く、より長く

7-9月期を迎えても、インフレが依然として世界の投資家にとって最大の関心事となっている。欧州では物価の上昇ペースが鈍化し、欧州中央銀行(ECB)は6月初めに主要金利を4%から3.75%に引き下げたが、インフレ率は依然としてECBが長期的な目標としている2%を上回っている。ECBに加え、カナダとスイスの中央銀行も金融緩和に踏み切った。一方、インフレについては例外的な状況に置かれている国もあり、中国では政策当局者が低迷する景気を刺激することに重点を置いている。

米国では、インフレ率が時おり予想外に上振れることを主な理由として、連邦準備制度理事会(FRB)は様子見のスタンスを続けている。直近では、5月の消費者物価指数(CPI)上昇率が前月比0.16%に低下したが、それは主にエネルギーと輸送サービス価格の低下が主因だった。しかし、インフレ率が依然としてFRBの目標値を上回っているため、投資家は2024年に複数回の利下げが実施されるとの見方を一変させた。ABのエコノミストは、2024年は世界経済がソフトランディングすると予想しており(以前の記事『世界経済は減速へ。それでもソフトランディングに変わりなし』ご参照)、労働市場が著しく悪化しない限り、FRBは10-12月期まで金融緩和を見送る可能性が高いと考えている。

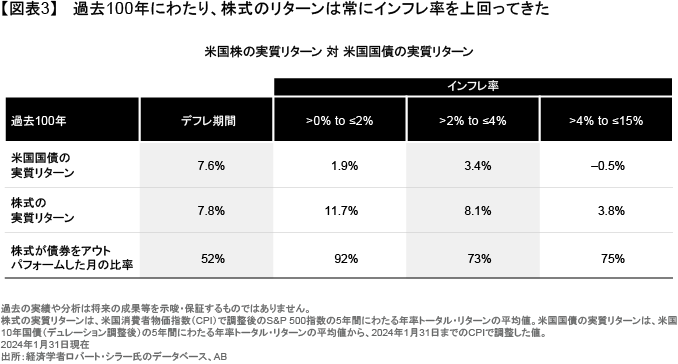

特に新型コロナウイルスのパンデミック以前のインフレ率は過去のものに過ぎないかもしれないため、米国と欧州でインフレ率が高止まりする中、株式は投資家のポートフォリオにおいて重要な役割を果たすとABは考えている。歴史的に見て、株式は物価上昇に対する効果的なヘッジ手段であり、過去100年間にわたり、そのパフォーマンスはインフレ率を上回ってきた。実際、インフレ率が2~4%の範囲で推移している場面では(これは先進国の大半における現時点のシナリオ)、株式の実質リターンは5年平均ベースで年率8%を上回る水準に達している(図表3)。

地政学的な緊張や供給ショックがインフレ見通しを混乱させる可能性はある。それでも、世界の中央銀行に拙速な金融緩和をちゅうちょさせる「インフレ率がより高く、より長く」なるとみられる現在の環境においては、投資の長期的なアセット・アロケーションにとって、株式は不可欠な要素であるとABでは考える。

投資対象の幅が広がる兆し?

株式を取り巻く環境は好ましいかもしれないが、これまでのパフォーマンスはばらつきが大きい。投資対象はどの程度集中しているのだろうか?S&P 500指数では、時価総額の35%以上を上位10銘柄が占めている。つまり、S&P 500指数構成企業のわずか2%が市場全体のパフォーマンスをけん引していることになる。

時価総額の増大による恩恵を受けている主な企業は、世界最大級のテクノロジー企業の一部だ。「マグニフィセント・セブン」と呼ばれるアルファベット(グーグル)、アマゾン・ドット・コム、アップル、メタ・プラットフォームズ、マイクロソフト、エヌビディア、テスラの7社の大半は、生成人工知能(AI)革命の波に乗って株価が急伸した。

だが、変化が起きつつあるかもしれない。マグニフィセント・セブンの中には、業績が見通しに届かず、ここにきて株価が失速している銘柄もある。また、エヌビディアやメタ・プラットフォームズのように絶好調な銘柄と、テスラのような低迷している銘柄との格差が引き続き拡大している。一方、投資家の投資対象が広がる兆しも現れている。それは、銘柄間の相関が非常に低いことに示されており、それぞれの銘柄が個別に取引されていることを物語っている。ABのリサーチによると、これはアクティブ運用のマネジャーに好機が訪れていることを示す強力な指標である。それに加え、2024年後半から2025年初めにかけては、世界の幅広い企業の業績見通しがマグニフィセント・セブンに近づくと予想されている(図表4)。

マグニフィセント・セブン以外はどうか?

市場における投資対象が広がりを見せるのに伴い、マグニフィセント・セブン以外の銘柄への投資機会が生まれそうだ。これらの企業は健全なバランスシート、安定した利益の源泉、大きな成長余地を持ちながら、まだ投資家から十分に評価されていない。こうした企業は、バリュー株や、多くの企業が地域のマクロ経済トレンドにしばられていない新興国市場を含む、多くのセクターや業界で見つけ出すことができる(以前の記事『Emerging-Market Stocks: Great Businesses Hide in a Murky Market Landscape』(英語)ご参照)。

例えば欧州では、MSCI欧州グロース指数の4分の1近くが工業株で占められている。その比率は米国のラッセル1000グロース指数の4倍だ。MSCI欧州グロース指数に採用されている工業株の利益率は、コンセンサス予想で2025年までに15.9%に増加すると見込まれており、それは米国のテクノロジー・セクターと同水準だ。欧州の工業セクターにはAIの実現に貢献する企業など、意外にも安定した成長につながるビジネスモデルを持った企業が多い(以前の記事『欧州成長株:成長の源泉となる工業セクター』ご参照)。彼らは機械学習に必要な画像処理装置(GPU)チップは生産していないかもしれないが(以前の記事『AI投資ブームはITバブルとは異なる』ご参照)、成長株に劣らない利益成長ポテンシャルを持つ企業もある。

ヘルスケア・セクターも、AIを活用して効率性を高め(以前の記事『ヘルスケアにおけるAI導入は、投資家にとってどのような意味を持つか?』ご参照)、AIアルゴリズムを活用してより有効な新薬候補を生み出す方法を発見しつつある。ヘルスケア業界は世界のGDPの10%を占めており(以前の記事『ヘルスケア銘柄、選挙の年には高リスクの処方薬か?』ご参照)、先進諸国の人口高齢化が進むのに伴い、構造的な追い風が強まると予想される。こうしたトレンドは質の高いビジネスモデルを持つ一部の企業にとって、着実で長期的な収益拡大を支える要因となりそうだ。

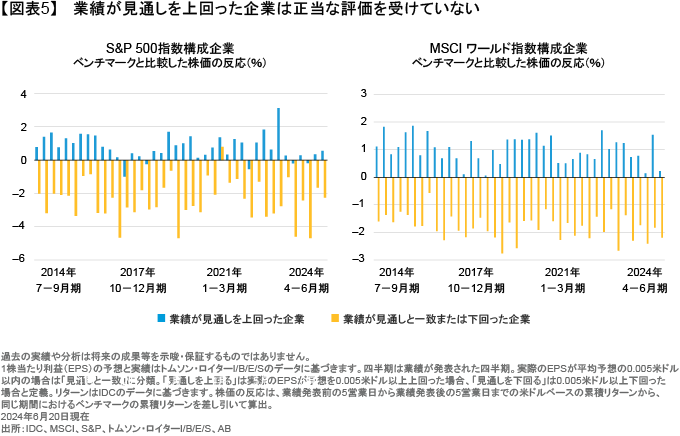

業績見通しが未達成には厳しく、予想を上回る業績は無視

しかし、質の高い一部の企業が正当な注目を浴びていないことは間違いない。過去10年間、投資家は業績が予想に届かなかった企業には厳しく、予想を上回ってもそれを評価しない傾向が見られた。 この傾向は、決算発表を受けた相対的な株価の反応に表れている。ABのリサーチでは、歴史的な観点から見ると、足もとで業績が上振れした企業の割合は過去平均より高い水準で推移しているが、好業績を達成した企業の株価が近年その恩恵を受けていない。その一因は、市場の関心が少数の巨大銘柄に集中しているからだ。それとは対照的に、業績がコンセンサス予想に届かなかった企業は、大幅な株価下落に見舞われている(図表5)。

こうした非対称的な反応は、株価維持のためには市場の期待を裏切れないほど割高な水準にあることを示す1つの兆候かもしれない。 だがABの見方では、それはアクティブ運用が必要であることを強調するものだ。業績の伸びが期待を下回ったり、場合によっては業績見通しが下方修正されたりするリスクを考えれば、ファンダメンタル分析は、成功を収める企業と、業績が下振れするリスクの高い企業を見分ける上で役立つ。同時に、強固なビジネスモデルを持ち、持続的に収益を拡大できる企業が正当に評価される展開に回帰すると思われる。

政治リスクが高まる中での投資

7-9月期に入り、投資家はインフレや物色対象が一握りの銘柄に集中していることだけでなく、政治情勢の変化などがもたらす不確実性に直面している。

中東とウクライナにおける戦争は引き続き世界全体に影を落とし、貿易をめぐる米中の緊張も高まっている。6月の欧州議会選挙では右派が大きく伸長し、7月に選挙が行われるフランスと英国にも変化が訪れる可能性がある。新興国市場では、インド、南アフリカ、メキシコ、アルゼンチンにおける最近の選挙が政策変更につながる可能性がある。そしてもちろん、世界は11月に行われる米国の選挙をかたずをのんで見守っている。

しかし、政治的な結果に基づいて二者択一的な投資判断を下そうとするのは、株式投資家にとって賢明な戦略ではない。政治的な結果を予測するのが難しいことは歴史が証明しており、経済、市場、企業に与える最終的な影響が予想と大きく異なることはよくある。政治リスクを見極め、コントロール可能な業績見通しを覆しかねない深刻なリスクにさらされている企業を避けることができるかどうかは、アクティブ・マネジャーの手腕にかかっている。最善の対策は、ビジネスのファンダメンタルズに焦点を合わせ、関税のような政策決定がもたらす潜在的なストレスを克服できる企業を見極めることである(以前の記事『貿易戦争と関税が株式リサーチ能力を試す』ご参照)。

どちらかといえば、政治や金融政策をめぐるリスクが高まれば、アクティブ株の重要性が高まると思われる。投資家は、安定的に資本コストを上回る収益を上げることのできる企業を選別する必要がある。ABはそのことを、長期的にリターンを生み出すのに寄与する基本的なレシピだと考えている。それができれば、投資家はさまざまな外的課題に耐えうる、確信度の高いポートフォリオを構築することができるだろう。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年7月2日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。