電気自動車(EV)は激しい競争の最中にあるが、根強い需要が続いている。そうした中で、株式投資家はどうすれば変化が著しい業界の成長性を捉えることができるだろうか。

2024年4月2日、テスラは販売台数の低下を発表し、いわゆるマグニフィセント・セブンにおける地位も危うくなった。テスラが米国超大型株のトップグループをキープするかどうかは別として、このニュースはEVがもたらす破壊的な可能性に賭けてみようとする株式投資家にとって、スピードダウンを示す内容であったとアライアンス・バーンスタイン(以下、「AB」)では考える。

テスラは15年にわたり、EV生産の先駆者であり続けた。2008年に最初のEVモデルを発売し、テスラのブランドは世界的に知られるようになった。競合他社の動きは遅く、当初はテスラの品質や機能に匹敵するものはほとんどなかった。

変化するEV市場のダイナミクス

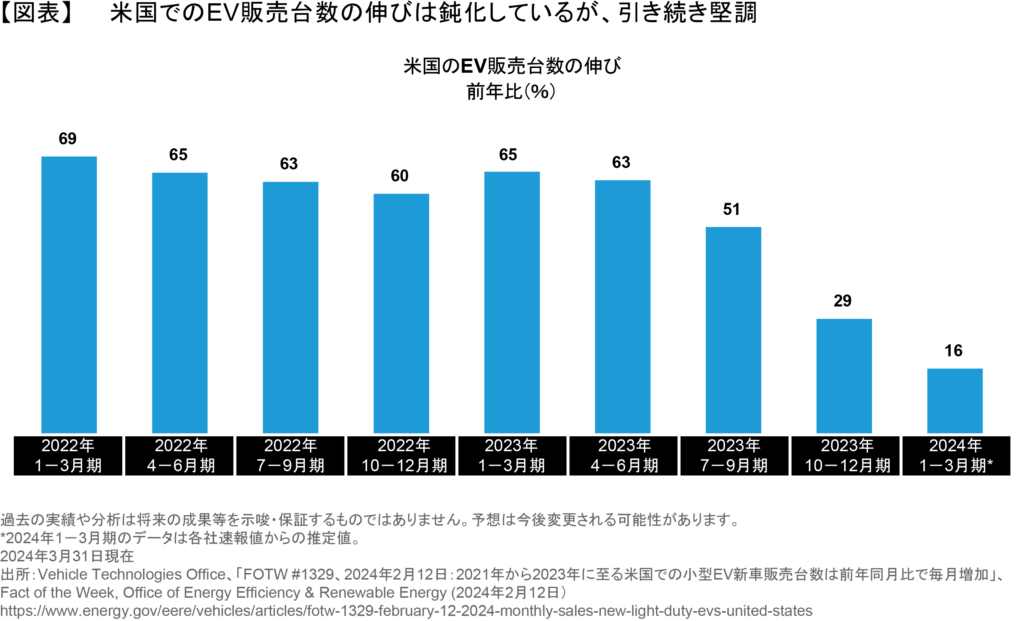

近年、EV市場は変わりつつある。S&Pの調査によれば、現在米国で販売されているEVは48モデルあるが、2019年にはわずか6モデルに過ぎなかった1。品質は向上し続けてきた。同時に、いち早くEV購入を考える熱狂的なファンは減少している。こうしたダイナミクスは米国において最も顕著で、EV販売台数の伸びは期待に大きく反し、急速な減少を見せている(図表)。EV業界は引き続き成長してはいるものの、そのスピードはかつてほどではなく、競争はし烈を極めている。

無論、EVは再生可能エネルギーへの移行を支援する取り組みとして重要であることに変わりはない。多くの購入希望者にとって、EVは地域の移動手段としては優れた選択肢である。しかし、車の走行距離や充電インフラに関する購入者の不安は、未だに買い控えの理由になっている。

時間とともにこうした問題をテクノロジーが解決していくことであろう。電池の素材やその他の主要技術が改善されれば、最終的にEVの走行距離は延びることになろう。充電インフラが充実し、充電時間も短縮されれば、充電自体は現在のガソリンを満タンにするのと同じような感覚になるだろう。しかし、まだそこまでには至っていない。では、これは業界にとって何を意味するのだろうか。

競争激化で圧迫を受けるEVの利益性

一部の自動車メーカーにとって、EV業界の競争激化は利益の低下、場合によっては長期的な赤字にもつながりかねないだろう。株式投資家にとっては、EV市場シェアの拡大が利益成長の前提になっている自動車メーカーの場合、特に慎重な銘柄選定が必要となるとABではみている。

とは言え、このようなスピードダウンで、EV市場の長期的な可能性が損なわれるとはABでは考えていない。株式投資家にとって、EVの投資機会を捉える鍵は、EV業界におけるテクノロジーのイネーブラー(不可欠な材料、製品、サービスをリーダーへ供給する企業)であると考えている。

充電と走行距離:EVが普及する上で克服すべき障壁

充電インフラを考えてみよう。EVドライバーにとっては、充電スタンドの増設が必要であり、その機能が信頼できるものでなければいけない。電気機器メーカーのイートンは、米国での充電インフラ拡大に向けた設備供給業者として、重要な役割を果たすとABではみている。米国政府はインフレ削減法を通じてEV充電に対して多額の予算を割り当てており、業界のこの分野は今後数年間、制度的な支援をしっかり享受できるだろう。

走行距離への懸念はどうだろうか。解決策として考えられるのは、バッテリー素材、ハイブリッド、新技術、既存システムの改良などである。自動車部品メーカーのアプティブは、これらの品質改良面で多くの役割を担う重要なサプライヤーになるとABでは予想している。EVやハイブリッド車には、内燃エンジンを搭載した自動車よりも、アプティブのような企業が製造した部品が多く含まれている。一方、自動車システムのさらなるインテリジェンス化により、あらゆる種類の電子機器の需要が高まるはずだ。また、アンフェノールは、自動車をはじめ多くの産業用のセンサーやコネクターの製造メーカーだが、今後も需要の増加が見込まれる。

競争を需要不足と混同しないこと

EVの流れは、米国以外、特に中国において大きく変わりつつある。ブルームバーグNEFによると、2023年10-12月期の米国自動車販売に占めるEVの割合は8.1%だった。対照的に、ノルウェーではEV販売が全体の80%近くに達し、オランダでは35%、中国では24%、ドイツでは20%、英国では18%となっている。

これらの数字は、競争によって市場シェアが変化しても、消費者はEVを購入していることを物語っている。中国のBYDは事業報告の中で、同社が今や販売台数でテスラを抜いて世界最大のEVメーカーとなったと公表した。その他にも中国の小規模なEVメーカー数十社が市場シェアの拡大を目指してしのぎを削っている。現段階では、どのEV車メーカーがトップに躍り出るかを見極めるのは非常に難しいと思われる。とりわけ、どの新規参入メーカーが欧州、中南米、北米市場へうまく参入していくかは予測しづらいからである。

EVにはさまざまな価格帯や機能があるが、必要とされる電気部品の多くが共通点をもっている。その結果、グローバルな自動車メーカーよりも、イネーブラー型企業の方が、EVからの利益を得やすいとABではみている。

AIからEVまで、新たなテクノロジーへの熱狂は株式投資家に興奮をもたらす。しかし、進化する業界で株式の投資機会を捉えるには、長期的な利益を左右する業界のダイナミクスやビジネスのクオリティを見極めて厳選する力が必要であるとABでは考える。

1.S&Pグローバル自動車見通し、2024年3月

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年4月4日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。