プライベート・クレジット市場は近年目覚ましい成長を遂げており、アライアンス・バーンスタイン(以下、「AB」)は今後も成長が続くと考えている。

資本をめぐる争いは、高温が続くこの夏の天候のようにヒートアップしている。ABでは、銀行がシェアを回復しようとするなかでこの傾向が今年後半も続くとみている。ただし、投資家のプライベート・クレジット需要は依然として旺盛であり、一連の機会がコーポレート・クレジットを超えて広がるにつれ、需要がさらに増加すると予想している。

この数カ月間、銀行がシンジケート・ローン市場で広範囲に融資を増やしたことで、これまでのシナリオが変わってきている。プライベート・レンダーが過去2年間にわたり、大規模な株式バイアウト案件の資金の出し手として、着実に銀行に取って代わってきたというシナリオである。

しかし、過去10年間のプライベート・クレジットの急成長をけん引してきた、銀行に対する規制強化を含めた構造的な力は今も変わらず存在している。そして企業は、プライベート・レンダーに関与した際の取引執行スピードや取引成立の確実性の高さに慣れてきた。

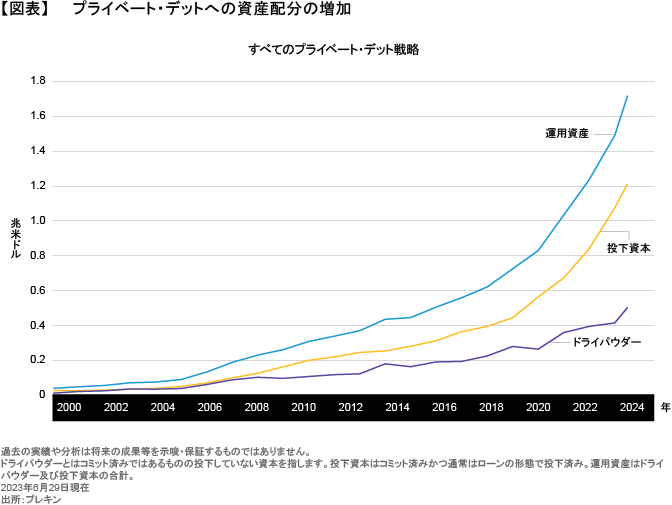

それはつまり、投資家にとって機会が広がるということである。プレキン社によれば、ミドルマーケット企業へのダイレクト・レンディング市場は現在約1.5兆米ドル規模となっており、2027年までに2兆米ドルを超える見通しである。そして、それより何倍も大きい消費者向けのスペシャリティ・ファイナンス市場は、現在6.3兆米ドル規模で成長を続けており、居住用及び商業用不動産、自動車、クレジットカード、中小企業ローンや、実体経済を円滑に運営するためのその他の種類のクレジットを提供している。

ABはどちらの市場もポートフォリオの分散に資する資産クラスであると考えている。投資家も、彼らの戦略的資産配分から判断して、この考えに同意している。プライベート・アセットは概して、過去10年間で最も急成長した資産クラスの1つとなってきた。なぜか? 流動性が低いこれらの資産を思慮深く資産配分に組み入れ、潜在的なリターンを高めることに、投資家が価値を見いだしているためだとABは考えている。

ダイレクト・レンディング:リスクを回避しながら資産配分する

コーポレート・クレジットは多くの投資家にとって、プライベート・クレジットへの資産配分の要であり続けるだろう。スプレッドはパブリック市場、プライベート市場の両方で縮小しているが、企業向けのプライベート・ローンの値決めに用いる基準金利は長期平均を上回る水準にとどまりそうなほか、プライベート・デットの非流動性プレミアムも市場全体としては変わっていない。

ABでは、こうした状況のおかげで、絶対ベース及びプライベート・エクイティとの相対ベースで、プライベート・クレジットが魅力的になっているとみている。簡潔に言えば、現在は貸し手になる好機であり、依然として高金利で困窮する借り手に関連した損失を相殺するのに十分なリターンを創出する可能性があると考えている(以前の記事『ダイレクト・レンディングの見通し~豊富な投資機会と高いリターンの可能性~』ご参照)。

ただし、経験豊富であり、借り手との関係を維持する能力があるプライベート・レンダーを見つけることが重要である。現在のように景気循環の終盤で入ってくる案件数が減少し、効果的な資本投下が難しくなる局面では特にそうである。

ABの見解では、投資家は中核であるミドルマーケットに重点を置くべきだと考えている。ミドルマーケットでは通常、コベナンツによる貸し手保護が手厚いためだ。ミドルマーケットに属するのは、EBITDAが年間1,000~5,000万米ドルの企業である。

複数の景気循環を経て実証された業界の専門知識も極めて重要である。ダイレクト・レンディングが過去15年間遂げてきたような急成長を見せる市場では、経験や実績がレンダー間で大きく異なる可能性があるのだ。そのため、デューデリジェンス・プロセスも極めて重要である。

コーポレート・レンディングを超えて

スプレッドが縮小し、市場の不透明感が絶えず存在するなかでは、投資家が一連の機会を広げることが重要である。ABの見解では、機会を広げる方法の1つは、現代の世界経済が機能するのに欠かせない日々の活動に融資するという、プライベート・クレジットの役割に関与することである。

スペシャルティ・ファイナンスと呼ばれるこの領域は、消費者、居住用及び商業用不動産向けのクレジットを含み、投資家のポートフォリオで過小評価されている。

一般にこれらのローンは自動的に分割返済されるため、欧米のプライベート・コーポレート・クレジットへのエクスポージャーを分散させるのに役立てることができる。

ただし、プライベート・レンダーは多種多様であるため、彼らがオリジネートしたローンの引受基準も大きく異なる場合がある。ABの見解では、ローン引き受けの健全性が最も信頼できるパフォーマンス指標の1つである(以前の記事『運用者の選別も重要に:消費者ローンへの投資機会を見つけ出す』ご参照)。したがって、オリジネーターと強固な関係を構築できるほか、何千もの原資産の潜在的なリスクやパフォーマンスを評価するインフラを整えた運用者には、プレミアムがつくことになる。

エネルギーの移行に融資する

もう1つの長期的な傾向として、再生可能エネルギーや未来のクリーン・テクノロジーに融資するというプライベート・クレジットの役割により、投資家にとっての投資機会が増えている。そうしたプロジェクトへの融資から銀行が手を引いていることも追い風となっている。

プロジェクト・ファイナンスの複数のステージに融資することが、プライベート・クレジットの貸し手にとって一般的になっている。そうした融資には例えば、太陽光発電所の建設や、その多くの準備段階も含まれる場合がある。準備段階とは、建設用地の確保や装置取得に必要な手付金、エネルギーの購入にコミットするパートナーとの長期供給契約などである。

太陽光の大規模市場や高成長市場には引き続き機会があり、とりわけ欧州では、株式リターンへの圧力から、プライベート・レンダーにとって一連の機会が広がっている。

不動産:今後を展望して

商業用不動産に関して言えば、高金利や中央銀行の目標を上回るインフレが引き続きバリュエーションのボトルネックになり、一部の融資で条件を変更するのが難しい状況が続くとABは見ている。

取引量の回復ペースは2024年前半には緩慢だったが、ビッド・アスク・スプレッドが縮小するにつれ、そして金利がやや低下するにつれ、速まる可能性がある。案件を厳選する投資家にとっては、高級オフィス市場の機会もあるかもしれない(以前の記事『悲観論に終止符を打つオフィスとは』ご参照)。ただし、投資家は立地を慎重に選ぶ必要があるだろう。

新たな状況への適合

物事が未来永劫同じ方向に進まないのは当然である。しかし、プライベート・クレジットの機会がさらに広がることに関して言えば、ABでは、事実に基づく強力な論拠が今後示されると考えている。

そうした論拠のなかには、短期的な市場の状況を超越するものもある。例えば、世界のマクロ環境はインフレの高まりや実質成長率の低下を受けて変わりつつあるが、投資家がそうした状況に対応するにあたり、プライベート・クレジットがその一助になることができると考えている。

今後数年間、インフレに後れを取らないために必要なリターンを創出することが、さらに困難になるとABは見ている。そのため、多くの形態のプライベート・クレジットに関連した非流動性プレミアムや、多くの変動金利構造が提供するインフレ・ヘッジの価値が高まるだろうと考えている。

プライベート資本市場の競合は2024年後半も続くとみている。しかし、プライベート・クレジットが担う現代経済に対する貸し手としての役割はますます中心的なものになっており、今後も引き続き拡大すると考えている。そうしたことから、投資家にとっては、資産配分を分散して実体経済へのエクスポージャーを増やす機会がもたらされる可能性があろう。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年7月12日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「オルタナティブ」カテゴリーの最新記事

「オルタナティブ」カテゴリーでよく読まれている記事

航空機ファイナンスへの投資機会

航空機への投資は、安定したキャッシュフローと、市場の幅広い動きを反映する指数とは相関関係が低いリターンを生み出すことができる。新型…

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。