米国の資本市場には引き続き投資家にとって多くの可能性があり、さまざまな資産クラスにアクセスできる投資家にとっては特にそうだとアライアンス・バーンスタイン(以下、「AB」)は考えている。

S&P 500指数が過去最高値を更新するなか、米国から他の投資機会にローテーションする時期ではないか、投資家は思案しているかもしれない。米国の資本市場には近い将来確かにリスクが出てくるだろう。しかし、現時点では引き続き魅力的な投資対象としてのポテンシャルがあり、柔軟で順応性があるマルチアセット・アプローチをとる投資家にとっては特にそうだとABは考えている。

2023年には米国がけん引役になり、世界経済が想定を上回って成長した。2024年の世界経済成長率は鈍化しそうだが、ABでは、米国と米国以外の先進国との成長率格差は変わらず、米国が軟着陸する可能性が最も高いと予想している。

特定の分野の株式バリュエーションは割高に見えるものの、今後数年間の長期トレンドが米国企業にとって好ましいものになる見通しを考慮すれば、高い成長率が続くと考えている。さらに、他の追随を許さない資産の厚さや幅広さを考慮すれば、米国市場には投資家にとってリターンを創出する可能性やリスク管理に寄与する分散投資先があると言える。

投資家が懸念する主なリスクや、一過性の小さな問題が生じても、米国は良好な状態にあることから乗り越えられるとABが考える理由を考察していきたい。

テクノロジー株式は過熱しすぎなのか?利益成長が想定を上回るようなら、加熱しすぎではない

テクノロジー株式の上昇相場が長すぎるかもしれないと投資家が懸念する理由は、たやすく理解できる。テクノロジー株式は何年にもわたって米国市場の上昇に寄与してきた。そして最近では、一部の超大型テクノロジー銘柄が主導する格好になっている。いわゆるマグニフィセント・セブン(アップル、マイクロソフト、アルファベット、アマゾン、メタ・プラットフォームズ、エヌビディア、テスラ)が2023年単年で見ても、S&P 500指数が創出したリターンの58%を占めているのだ。これらの銘柄のモメンタムは2024年に入っても続いているが、投資家はそれらを利食いせず、持ち続けることを検討すべきだとABは考えている。

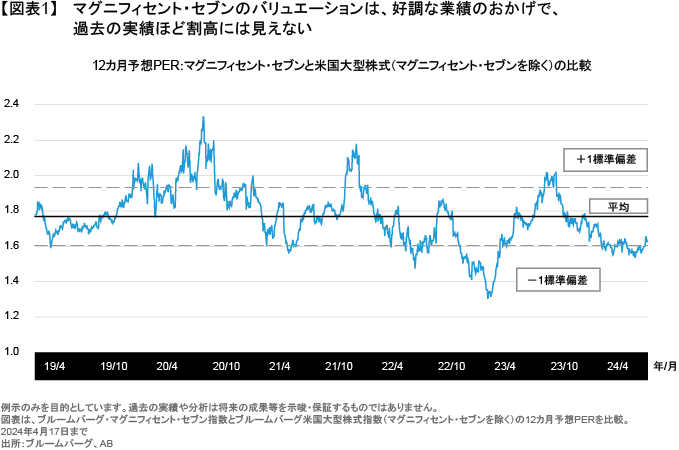

これらの超大型テクノロジー銘柄では、絶対ベースのバリュエーションが割高に見えるかもしれない。しかし、素晴らしい業績を挙げていることから、バリュエーションは過去実績ほど割高ではないようである。実際に、マグニフィセント・セブンの市場に対する12カ月予想株価収益率(PER)は過去5年間の平均を大きく下回っている(図表1)。

マグニフィセント・セブン内の業績も、投資家が想定しうるものよりはるかに強弱が入り混じっており、したがって、2024年の年初来、これら銘柄の株価パフォーマンスにばらつきが生じている。例えばテスラでは、納車台数の大幅な減少を発表したのに続いて2023年10-12月期の業績が軟化した一方(以前の記事『テスラの失速が語るEV市場への投資』ご参照)、人工知能(AI)関連の機器及びサービスの需要が急増しているおかげで、エヌビディアの業績は市場の期待を大きく上回った。なお、AI需要は依然として増加の一途だが、市場が割高なバリュエーションを正当化できる業績を要求し始めるにつれ、投資機会を見いだす際には厳選することが必要になる。

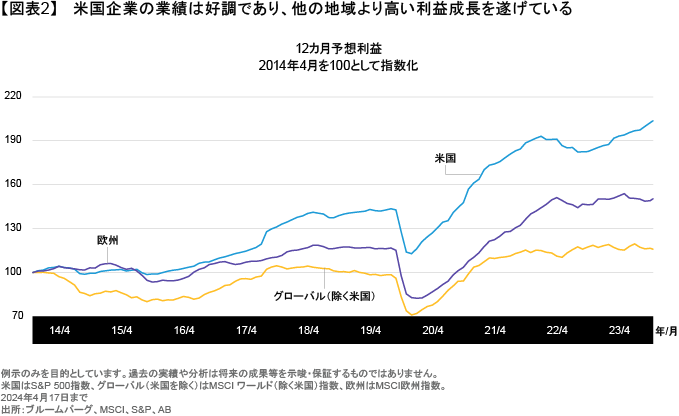

また、これらの高値銘柄以外でも株式市場全体で、米国経済が減速するにつれて業績がより重視されるようになる可能性がある(以前の記事『株式市場の見通し:利益が再び主役に』ご参照)。利益成長が他の地域より高いことから(図表2)、米国株式もかなりの期間にわたって一貫してアウトパフォームしている。今後、リターンが低下する環境では、持続的に利益成長を実現する企業が明るい材料になることでこのストーリーが継続するとABは考えている。

インフレがなかなか収束しない場合は価格決定力が違いになりうる

2022年にピークをつけたインフレは2023年を通して着実に減速したが、2024年初めには減速ペースが緩慢になった。このようなインフレの短期的な再燃により、米連邦準備理事会(FRB)が利下げサイクルを開始するのが遅れる可能性があり(以前の記事『米国の経済成長率が高まり、FRBの利下げは先延ばしへ』ご参照)、2024年を通して「長期間にわたって高水準」の金利環境が続くだろう。

2024年初めの数カ月間にインフレ率が再上昇したことで市場に不透明感が生じているが、ABでは、投資家が下落基調にある長期トレンドを重視すべきだと考えている。インフレ率は確かに今後も強弱が入り混じるだろうが、そうなれば、株式を含めたリスク資産が下支えされるはずである。また、価格決定力が高く、インフレ圧力を顧客に転嫁でき、利益を上げている企業への配分を増やすのが賢明だとみている。インフレがなかなか収束しない場合はこれが新たなクオリティ指標になり、それによって買われる銘柄が出てくる可能性があろう。

最終的にはソフトランディング:株式及び債券にとっては好ましい

米国債券市場は2024年の年初来、「長期間にわたって高水準」の金利がもたらす現実から大きなダメージを被っている。米国国債利回りは反転し、投資家が最終的な金融緩和の見通しを引き延ばすにつれて、2023年12月の低下分のすべてを失った。

ABはそれでも、米国経済が依然としてソフトランディングを実現でき、それによって株式市場が下支えられるはずだと考えている。債券見通しも明るい(以前の記事『債券市場の見通し: 木を見て森を見逃すことのないように』ご参照)。利回りは魅力的な水準にあり、FRBがひとたび緩和を開始して金利が低下すれば、デュレーションが長い(金利感応度が高い)債券は好ましい動きをするはずである。また、特定の地域の緊張がさらに高まった場合、それらの債券が地政学的ショックを和らげてくれる可能性もある。

それと同時に、経済成長が減速する環境では、株式と並行してハイイールド・クレジットを追加保有すると、魅力的なキャリーやさらなるインカムをもたらしてくれる可能性がある。米国社債のクレジット・スプレッドは過去実績レンジの下限にあるようだが、ABはそれでもトータルの利回りは魅力的だと考えている。また、発行体はますます、堅調なファンダメンタルズの裏付けを持つようになっている。業績回復、健全なバランスシートや、コロナ禍が引き起こしたデフォルト・サイクルのおかげで、一部のファンダメンタルズの弱い企業が市場から排除され、発行体の基本的なクオリティがコロナ禍以降改善しているのだ。

米国の選挙:懸念は大きいが、市場に及ぼす影響は小さい

米国の経済見通しをめぐる投資家の懸念は和らいでいるかもしれないが、彼らの懸念対象は来たる選挙が及ぼす副次的な影響に移っている場合が多い。有権者間の対立の可能性がある選挙サイクルでは、それが市場に及ぼす影響に備えたいと考えるのは当然である。しかし、ABのリサーチによると、選挙がもたらす現実はそれほど劇的なものではなかった。

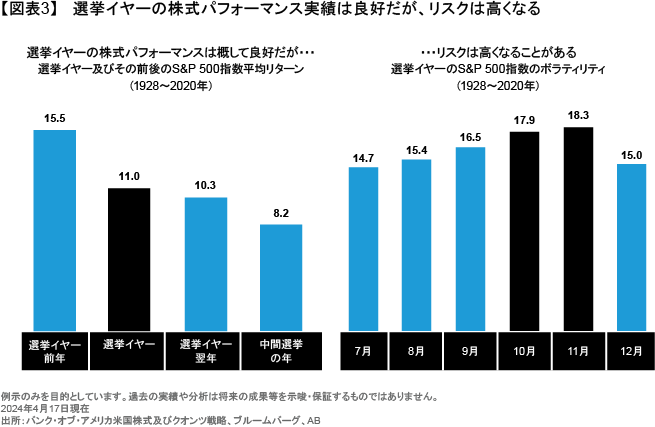

具体的には、選挙イヤーの株式リターンは概して過去平均に沿った数値になっているのだ(図表3、左図)。ただし、ボラティリティは短期的に上昇する傾向があるため(図表3、右図)、分散投資先を探すアクティブ・アプローチをとる必要性が高くなる。

大局的に見れば、2023年には米国がけん引役になり、世界経済が想定を上回って成長した。そしてABでは、そうした状況が決して終わっていないと考えている。経済成長率は鈍化しつつあるが、以上のイベントが終了するにつれ、米国の成長率が米国以外の先進国より底堅いことが証明されるはずである。変わりやすいマクロ経済環境では、長期成長が見込める高収益企業の株式に重点を置き、債券の魅力的なキャリーや分散投資をそれに組み合わせてボラティリティが高まる可能性に備えるなど、さまざまな資産クラスに投資する柔軟なマルチアセット・アプローチがよく適している可能性があるとABは考えている。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年4月30日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「マルチアセット」カテゴリーの最新記事

「マルチアセット」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。