環境・社会・ガバナンス(ESG)は、フォワードルッキングな視点が重要で、そのためアクティブ運用が、サステナブル株式ポートフォリオにおいて重要な役割を担う。

投資の世界は、ESG投資も含め、ますますパッシブ化している。パッシブは、スタティックな運用のため、分かりやすさ、簡潔さを提供するように見えるかもしれない。しかし、パッシブへの傾斜には多くのリスクが伴い、サステナブル戦略に関しては特にそうだと考える。

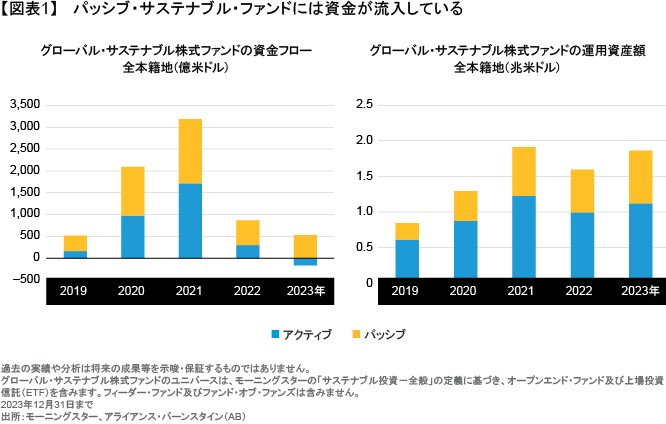

モーニングスターのデータによれば、パッシブ・ファンドが運用する株式資産が2023年に初めてアクティブ運用の資産を上回った。サステナブル・ポートフォリオのトレンドはそれほど急激なものではないが、同じくモーニングスターによれば、2023年にはパッシブ・サステナブル株式ファンドに世界全体で526億米ドルの資金が流入した一方、アクティブ・サステナブル・ファンドからは167億米ドル近い資金が流出した(図表1)。

サステナブル投資は、パッシブが良いのか?急激な資金流入がその証左なのか?アクティブはサステナブル株式ファンドにおいて、運用資産が1.87兆米ドルに及び、大部分を占めている。様々な定義のサステナビリティや投資プロセスがあるなかで、アクティブ戦略を比較しにくいことがあるのは確かである。そして、徐々に展開されているESG規制は、サステナブル投資の単純化を意図しているのかもしれないが、混乱に拍車をかける場合が多い。多くの選択肢を検討する際には、各アプローチの長所と短所を詳しく調べる必要があるとアライアンス・バーンスタイン(以下、「AB」)は考えている。

パッシブの特徴:手数料及び容易さ

パッシブの特徴はよく知られている。パッシブはアクティブより手数料が低いほか、概して明確な指数構築方法をベースにしており、それによって市場と同じリターンを目指している。近年になって指数が多様化しており、選択肢が増えている。

たしかに各国のESG規制や投資プロセスの複雑化が増しており、パッシブの簡易さや手数料の低さは魅力的にみえるかもしれない。しかし、サステナブル投資にとって、手数料の低さや容易さがパフォーマンスの源泉になっているか慎重に考えなければならない。とりわけ、ESGは過去より将来が重要である。そうしたなか、常に進化しているESG環境下、フォワードルッキングな視点を有してアクティブに運用することの重要性を考えなければならない。

サステナブル投資におけるアクティブの重要性について

過去ではなく将来に投資する。パッシブは概して指数に連動するように構築されている。しかし、そうした指数は本質的には過去のデータをもとに構築されている。構成銘柄のウェイトを時価総額に基づいて決定しており、時価総額が過去の実績や業績を反映している。ところが、ご存じの通り、時価総額ウェイトが最も大きい企業や、とりわけESGスコアなどが過去良かった企業が、今後において必ずしも最良の投資機会を提供しているわけではない。むしろ、これから業績が伸びるか否か、ESGにおいてはより改善して顧客や取引先、または株主などを魅了するか否か、といった視点が必要であろう。その点、アナリストなどを擁し、先々の成長機会を見つけたり、将来的なESGの取り組みについてエンゲージメントし、戦略的な見通しを立て、将来のバリュエーションに責任をもつアクティブの役割は、将来のパフォーマンスにとても重要である。アクティブだからこそ、ことESGにおいてはサステナブルな企業を厳選でき、魅力的でサステナブルな長期リターンを創出できるのではなかろうか。

ESGにおいてはファンダメンタルズ分析が欠かせない。第3者機関のESG情報は過去において理解を促したり、横比較するには役立つが、個別事業における特性は様々であり、個別企業の取り組みにフォーカスする場合にはそぐわない可能性があり、また、もっとも重要なことは将来的な示唆を提供するかどうか、という点においては残念ながら不足感が否めない。また、複数のプロバイダーが同一企業に関し、極めて異なるESG評価を行うこともあり、「何をもって」評価するか、においてまちまちである。さらに、ESGの3要素それぞれに付与するウェイトによって評価結果がゆがむ場合もある。例えば、ガバナンスが高スコアであり、その度合いが環境の低スコアに勝ると、その企業は実態より高評価を受けかねない、など。逆もまたしかりであり、“共通な尺度で測る”、という分析には限界がある。

パッシブはポートフォリオを構築するにあたり、以上のような類いの評価に依存している。ABはESG評価はヒントにはなるが答えではないと考えている。アクティブは、そうした情報も参照しつつも、最終的には個別事業や個別企業にまつわる特有なマテリアリティやESGの諸問題を特定し、エンゲージメントしなければ同事業におけるバリュエーションができないと考える。独自のリサーチを実施し、企業のサステナビリティ・クレデンシャルを規律を持って見極め、さらには、その企業がポートフォリオ全体のリスク・リターン見通しにどのように合致するかも判断できなければならない。

企業価値を協創する。株式のアクティブ運用は概して長期投資家であり、ポートフォリオで保有する企業(非保有の企業も含める。)の経営陣に戦略的に関与している。財政的に重大なESG問題について経営幹部に重点的にコミットし、企業の行動に影響を及ぼし、時間の経過とともに経営陣とともに企業価値の協創を試みている。ABでは、企業とのエンゲージメントを強化することで、株主総会で争点になりそうな事案に対しても事前にアプローチできるだけでなく、議決権行使においても能動的に対応でき、企業価値に関わることに対してより有益なアクションがとれると考えている。パッシブは議決権を行使することは可能だが、アナリストがいないため資本政策や経営戦略など企業価値の中枢となる議論にはあまり接することができず、かつエクスポージャーが幅広い企業にわたり、情報開示から議決権を行使するまでの時間が短いなどの点を考慮すれば、おのずと限界がある。なによりもっとも重要な企業価値について、アクティブと同様の影響を及ぼすインセンティブはない。

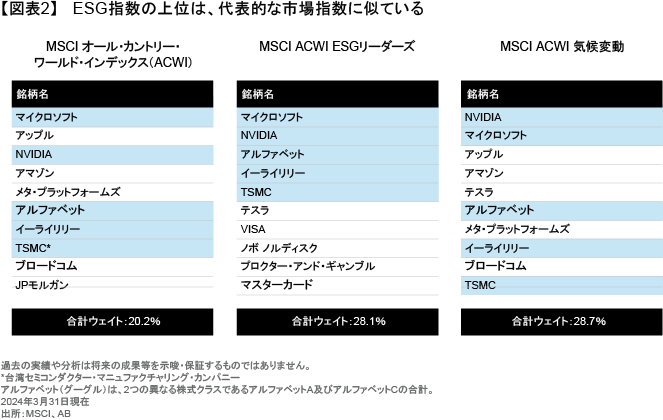

投資先企業の集中度が増している。株式市場でいわゆるマグニフィセント・セブンが支配的になりつつあることに関しては、色々言われている。パッシブが複製しようとしているESG特化型指数も、それらを中心とした超大型企業の支配度がなお一層大きい(言い換えれば、少数上位企業への集中度がなお一層高い)といった場合もある。例えば、S&Pの主要ESG指数2つの構成企業を見ると、時価総額上位10社が指数ウェイトの40%以上を占めている。これは、幅広い企業で構成されるS&P 500指数では、同じく上位10社のウェイトが31%であるのをはるかに上回っている。グローバルESG指数では、S&Pの主要ESG指数と比べて大型企業への集中度はそれほど高くない。しかし、指数ウェイトが大きい企業のなかには、米国のいくつかの超大型企業を含めて同じ名前が多いという特徴がある(図表2)。

このように集中度が高いパッシブでは、一般的に分散された指数より、他のリスクを高める結果となってしまう。時価総額上位企業への集中度が高いため、市場のセンチメントが悪化した場合に売りが殺到するリスクなどにさらされる。集中度が高いと、特定のセクターや株式スタイルへの意図せぬリスクも生じかねない。アクティブでは、以上のようなぜい弱性を減らすべく、リターンの源泉、リスク管理を重視し、分散したポートフォリオを構築することができる。

サステナブル戦略への要求を満たしているか?

ESG特化型指数と従来型指数の類似性を考慮すれば、リスクリターン特性において広義のサステナビリティ目標を満たしていないかもしれない。狭義のサステナブルの目標を満たしていても、パッシブのみでポートフォリオ全体でその役割を果たせるとはABは考えていない。ESGを考慮しつつ、経済的利益の追求やリスク管理も含めてサステナブル戦略の採用を検討するのであれば、アクティブの特異な優位性を幅広にみるべき、というのがABの見解である。

サステナブル戦略を考慮する場合、採用を検討する戦略内の特質を理解し、上記のようなリスクなどを回避しているかどうか精査する必要があるが、さらに投資家のポートフォリオ全体のリスク配分を鑑み、重複あるいは不足がないよう、俯瞰的な視点を持つことも重要である。あくまでサステナブル戦略だけを分析するのでなく、他に採用している戦略と合わせ、総合的に判断すべきであろう。

ABでは、サステナブル戦略だけでなく、多くのポートフォリオにおいてアクティブに運用している。投資効率を高めるためにも、長期的な事業優位性を持つ企業とエンゲージメントしつつ、ファンダメンタルズ分析を含めたフォワードルッキングなESGリサーチを取り込み、その上でリスク管理をしてポートフォリオを組んでいる。今後もABのサステナブル戦略にご期待いただきたい。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年5月8日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「責任投資」カテゴリーの最新記事

「責任投資」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。