米国人はオフィスに戻るだろうか?それはオフィスのロケーションやオフィスが何を提供するか次第かもしれない。

オフィス・セクターは、商業用不動産の悩みのタネとして広く認識されているが、事実、問題を抱えており、構造変化の最中にあることは間違いない。しかし、オフィス勤務が過去のものとなった訳ではない。新型コロナウイルスのパンデミックに続く金利高騰という逆風は、当セクターにおいて長期にわたって積み上げられてきた問題とそのソリューションにスポットライトを当てたに過ぎない。

ここ数年、人々の働き方やオフィス・スペースに求める内容が大きく変化している。在宅勤務がオフィスの空室率を引き上げる一方、金利上昇が不動産のバリュエーションを押し下げ、ローンのリファイナンスを難しくしている。商業用不動産ローン市場では、多くのローンが今後数年間のうちに満期を迎え、特にオフィスでは物件バリュエーションの下方修正がさらに広がる可能性が高まっている。

米国のオフィスは近代的なスペースが不足している

オフィス問題は市場で広がるテナント需要の低下として表面的に捉えられているが、より正確に問題を直視すると、真の問題は、パンデミック時に定着したハイブリッド勤務や在宅勤務に固執する一部の従業員による需要の欠如である。

オフィスに対する需要の変化はまだ続いているが、オフィス勤務を望まない人々へアピールできるオフィスが不足していることが問題を大きくさせていると考えている。米国では築古物件ばかりで、築浅のオフィス物件は非常に少ない。築浅で交通の便がよく、環境にも配慮された物件があれば、ハイブリット勤務や在宅勤務に固執する人々をオフィス勤務に促すことができるだろう。築古物件の多くは、建物の構造上、柔軟な改装ができず、環境対策も不十分であり、現代のテナントが持つニーズに容易かつ低コストで応じることが困難なフロアばかりである。

郊外型モール・セクターで発生した問題の再来?

この需給のミスマッチは、10年ほど前に米国の郊外型モール・セクターで発生した問題と同じであると考えている。当時、eコマースが人々の生活に浸透する中、多くのモールは小売業界にもたらされた構造変化の波に乗り切れなかった。しかし、全てのモールが衰退した訳ではない。中には元々の立地が良く、資金力あるオーナーが設備投資を惜しまず、その地域の顧客ニーズの変化に対応できたモールは、来場者の需要の変化と共に進化を遂げ、より強固な地位を確立することに成功している。

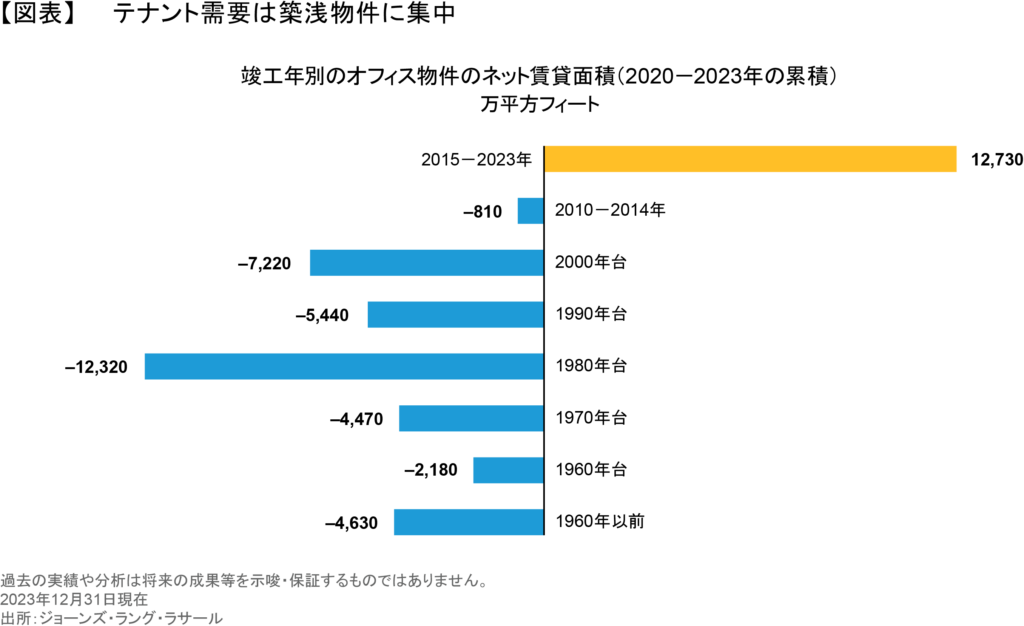

米国のオフィス・セクターも、地域差はあるにせよ、同様の二極化局面に直面しているようだ。アライアンス・バーンスタイン(以下、「AB」)で確認したデータによると、トップティアのオフィス物件は築年数が浅く、ニーズの変化に柔軟に適応可能な構造になっており、テナント需要はこうした物件に集まっているようだ。

この傾向は実はパンデミック前からあり、パンデミック後も続いている。2020年第1四半期(1-3月期)以降、10年以内に新築または全面改装されたオフィス物件では、1億2,700万平方フィートを超える賃貸面積の増加が見られた(新規入居面積から退去面積を差し引いた「ネット賃貸面積」)。

一方、10年以上前に建設された比較的古いオフィス物件では、同期間に2億3,600万平方フィートのネット賃貸面積の減少が発生し、退去面積が新規入居面積を上回った。こうしたオフィスの多くは、容易ではないものの、通常のオフィス用途以外へ改修することがバリュエーションを高める最も有望な解決策であるとABは考えている。

築浅オフィスの中でも格差はあり、より新しい物件が堅調さを維持している。2023年第4四半期(10-12月期)では、最新の近代的な物件の空室率がそれよりも若干古い物件を下回った。

従業員を物理的にフルタイムで職場へ戻そうとするテナント企業にとって、こうしたトップティアのオフィスは魅力的である。単に外観が美しいだけでなく、共同作業を可能にするフロア設計が施され、豊富な会議室、クワイエット・ルーム、社交スペースが備わっている。また、最高のテクノロジーとオーディオ・インフラが整備され、持続可能でエネルギー効率に優れた冷暖房システムが備わっているほか、主な交通機関や小売店舗、テイクアウトから高級レストランまでさまざまな飲食店への近さも魅力である。近代的な設備やアメニティを備えた都市の中心部に位置するこのような物件の魅力は、テナント企業が従業員をオフィスに呼び戻すだけでなく、優秀な従業員を維持するのに貢献すると期待されている。

オフィス需要は成長エリアに

ジョーンズ・ラング・ラサール(JLL)の発表によると、2024年第1四半期(1-3月期)は賃貸可能なオフィス・スペースを探すテナント数が前四半期から約6%増加し、前年同期からは約28%増加している。前年から続くオフィスの賃貸需要の回復は、在宅からオフィス勤務への回帰が後押ししていると考えられる。テナントの多くが求める条件は、質の高いオフィス在庫の比率が高く、人口が増加傾向にあり、教育水準が高く、生活・ビジネスコストが低く、オフィスを利用する産業が集まっている大都市圏といった項目が目立つ。JLLが最近発表した調査レポートでは、上位20位以内にランクインした大都市や郊外都市は、これらすべての項目で高いスコアを獲得している。上位にランクインしたエリアの多くは、米国の南部と西部で、グレードの高いアメニティを備えた近代的なオフィスを求めるハイテク産業が地域経済の中心となっている。しかし、繰り返しになるが、重要なポイントは、米国全体のオフィスの賃貸需要が供給を上回っていることである。JLLによると、こうした需要の傾向を背景に築10年未満の築浅オフィス物件の賃貸可能スペースは、2022年末から14%以上も減少している。

サステナビリティも重要なファクターになりつつある

米国では統一された環境・社会・ガバナンス(ESG)報告に関するルールが定められていないことが問題を複雑にしているが、サステナビリティもオフィス賃貸の選定において意思決定に影響を与え始めていると弊社は考えている。こうしたテナント需要の傾向は、環境に優しい技術や設備を採用できない、あるいは採用しようとしない米国の古いビルの終焉を早める可能性がある。また、多くの商業用不動産投資家にとって、投資する地域の気候ハザードのリスクや将来の潜在的な規制を調査することは、すでに必要なデューデリジェンスの一部となっている。

オフィス・セクターにも投資機会は存在

米国のオフィス・セクターでは構造変化が生じ、今後も進化し続けるだろう。パンデミックによってオフィス・セクターに広がる悲観的な見方は続いているが、足元で生じている変化の兆しに目を向けるべきタイミングが到来しているとABは考えている。オフィスは決して単一なセクターではなく、さまざまなオフィスが存在している。例えば、ニューヨーク州マンハッタンにあるグレードの低いBクラス・オフィスが直面する課題は、必ずしもテキサス州ダラスの近代的なオフィスで起こっている訳ではない。

既にオフィスへ投資しているエクイティ投資家やその投資にファイナンスを提供したデット投資家にとって、直面している状況は平坦なものではないだろう。しかし、変化している環境下にはチャンスも転がっており、オフィスから完全に目を背けてきた投資家にとっては、今こそ再エントリーするタイミングかもしれない。キャッシュフローや稼働率の問題は確かに発生しているが、すべてのオフィスがこうした問題を抱えている訳ではなく、投資地域に精通した経験やアンダーライティングの専門知識による投資機会の選別が重要である。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年5月23日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「オルタナティブ」カテゴリーの最新記事

「オルタナティブ」カテゴリーでよく読まれている記事

航空機ファイナンスへの投資機会

航空機への投資は、安定したキャッシュフローと、市場の幅広い動きを反映する指数とは相関関係が低いリターンを生み出すことができる。新型…

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。