欧州全域で、既存政党が圧力を受けている。これは、債券投資家にとっては機動的な対応で収益を上げやすい環境にあるとアライアンス・バーンスタイン(以下、「AB」)は考える。

ヨーロッパの有権者は既存政権を否定しているようだ。2024年7月4日、英国の有権者は保守党政権に史上最悪の敗北をもたらした。次期政権を握る労働党は圧倒的多数を獲得し、債券保有者にとっては幸いなことに、長期的な財政均衡を約束した。

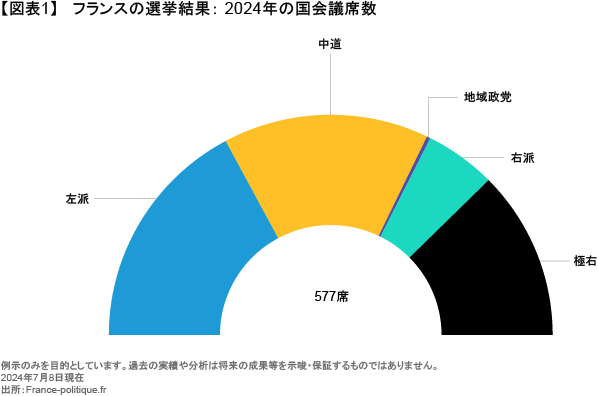

7月7日に行われたフランス議会選挙の最終投票では、現職のエマニュエル・マクロン大統領の中道政党ルネッサンスがまたも敗北した。しかし、単独過半数(図表1)を獲得した政党はなく、安定した連立政権が即座に誕生する様相にもない。これは、フランスの財政赤字を管理する明確な道筋がついていないということだ。

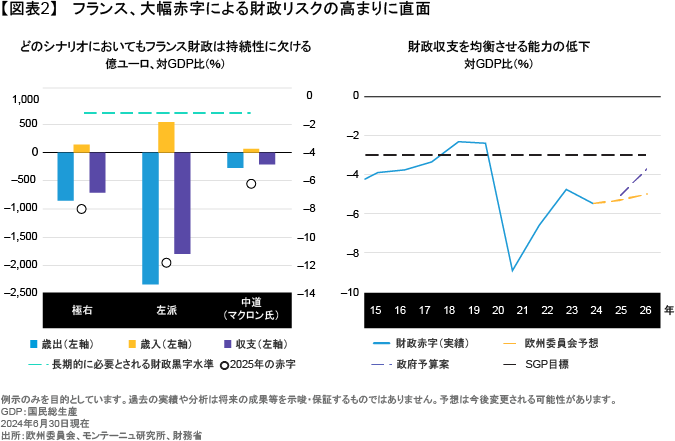

フランスの財政赤字が欧州連合(EU)の安定成長協定(SGP)(欧州委員会のサイト、英語、外部サイト)の上限を超えていることを考えると、これは問題であり、欧州委員会(EC)は過剰赤字手続き(EDP)(欧州委員会のサイト、英語、外部サイト)による是正措置を発動している。議会選挙の最終投票では、左派と極右のどちらの政党も躍進することができず、財政ひっ迫が深刻化するシナリオが回避されたことから、市場にとって最悪の結果は免れている。しかし、フランスは政治的に不透明で不安定な時期に直面しており、現状の財政路線をそのまま続けることは難しいとABは考えている(図表2)。フランスの経済規模はEU加盟国中第2位であり、これはEUにとっても憂慮すべきことである。

前途は多難

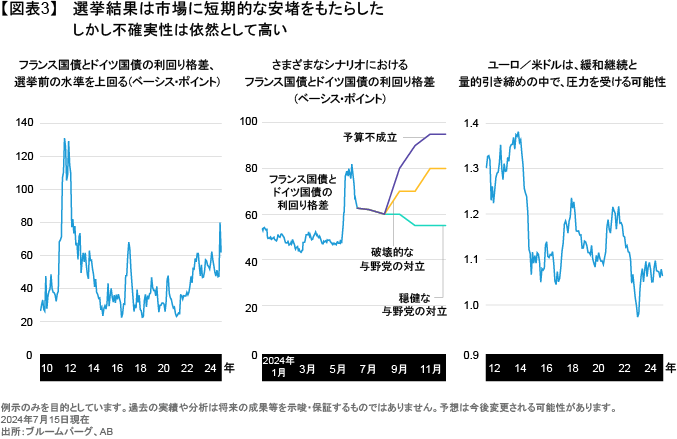

市場は選挙結果に反応し、フランス国債利回りはドイツ国債を80ベーシス・ポイントも上回る水準まで上昇した。その後、両国の利回り差は若干縮小し、約65ベーシス・ポイントの水準となった。フランス国債の利回りは、政治的な不確定要素がいくつかあるため、今後も不安定な状態が続くだろう。

- 選挙後の議会は7月18日に正式に召集されたが、旧政権に立法権はない状態で当面の間は存続する。

- 連立政権が誕生しても、次期議会で主要法案が可決される可能性は低い。かつ、マクロン大統領は2025年夏に再び議会を解散する可能性がある。

- フランスのEU離脱(通称「フレグジット」)のリスクは依然として低いが、極右政党「国民連合」の勢いが強まれば、そのリスクは高まる可能性がある。

- イタリアを含むいくつかのEU諸国も過剰な財政赤字を抱えており、EDP措置に直面している。市場がフランス政府の財政赤字削減能力を信用しなくなれば、フランス国債とドイツ国債の利回り格差はさらに拡大し、ひいてはフランスの債務借り換えの持続性を損ね、ユーロ圏の赤字国全体にさらなる不安定性をもたらす恐れがある。

- 欧州中央銀行(ECB)は、制度としては、ユーロのソブリン債を購入することで市場を落ち着かせることを目的とした伝達保護手段(TPI)(ECBのサイト、英語、外部サイト)を発動することで、苦境にあるユーロ圏の政府を助けるために介入することができる。しかし、TPIはEDPの措置に直面する国の救済を意図したプログラムではない。この障害は介入を遅らせ、ユーロ圏全体の伝染リスクを増大させる可能性がある。

- さらなる選挙の可能性が残ることと、必要とされる財政赤字削減の可能性が低いことを考慮すると、格付け会社はフランス国債の見通しを厳しくみる可能性が高い。秋に見通しが引き下げられれば、フランス国債スプレッドが拡大する可能性がある。

- 目先に注目されそうなイベントは、欧州委員会へのフランスによる中期財政計画の提出(9月末予定)と、2025年予算案の議会採決(おそらく10月か11月)である。

ボラティリティがアクティブ投資家にチャンスをもたらす

アクティブ債券マネジャー、特にマルチセクターやグローバル戦略をとるマネジャーにとって、ボラティリティは新たな相対価値の機会を生み出すだろう。

例えば、フランス選挙のサプライズ結果により、フランス国債とドイツ国債の利回り格差はオーバーシュートした水準まで拡大し、ドイツ国債の保有残高を減らしてフランス国債へ移し替える機会をもたらした。同時に、スペイン国債の割安感も浮き彫りになった。スペインはファンダメンタルズがフランスよりはるかに優れているにもかかわらずフランス国債に対しての利回りの魅力を保っており、選挙後に値動きはアウトパフォームしている。

今後は、選挙後に売られた多国籍企業の社債にまだ価値があると見ており、フランス政治の悪影響は過大評価されているとみている。同様に、フランス銀行の社債も売られすぎの可能性がある。

また、選挙後の売りに巻き込まれた格好の欧州の投資適格債も引き続き選好している。これらの債券は、長期金利が上昇する環境下で魅力的な利回りを提供し、デフォルト・リスクは極めて低水準で推移すると予想される。また、ECBが2024年後半に利下げを再開するため(以前の記事『European Bonds: Will Cash Stay King as Rates Reverse?』(英語)ご参照)、キャピタルゲインを享受できる可能性もある。ただし、CCC格付けなど低格付けの債券はぜい弱な環境にあると考える。

英国の投資家にとって、新政権が緊縮財政の遵守を約束したことは、長期年限の国債に妙味があること示唆 している。英国のイールドカーブにおいて、超長期年限の利回りに織り込まれているリスク・プレミアムは(他市場と比較して相対的に長短金利差が開いている)、今後は下落に向かい、10年債よりも30年債が値上がりしやすいとみている。

市場の混乱は一段落

「フレグジット」のリスクがないことを考えると、今回のフランス議会選挙は、同国の2017年の大統領選挙よりも社債の信用力に及ぼすリスクは小さいように思われる。

今後1年間、フランスの政治的安定はぜい弱なままであろう。フランス国債とドイツ国債の利回り格差が選挙前の水準に戻る可能性は低いが、他のユーロ圏国債の価格は回復すると思われる。ECBの利下げは欧州債全般を下支えし、ドイツ国債との相対的な利回りに敏感なユーロ圏国債は、投資家にとって引き続き魅力的であるとABでは予想する。

クレジットの観点からは、選挙の結果、いくつかの欧州クレジット・リスクは中和され、需給環境が堅調でファンダメンタルズも良好であることから、対国債のスプレッドは縮小方向と予想される。欧州クレジットには依然として資金が流入しており、利回りはほぼ横ばいで推移している。政治情勢が断続的な売りを誘発しているため、債券利回りが一時的に割安になる局面がさらに増えると予想され、投資家は今後数カ月間、魅力的な利回りの機会を見つける可能性が高いとABでは考える。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年7月18日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。当資料中の格付けはABの定義に基づきます。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「債券」カテゴリーの最新記事

「債券」カテゴリーでよく読まれている記事

2025年の債券市場見通し: 肥沃な土壌

ボラティリティの持続、利回りの低下、それ以外の今後1年間の見通し、そして活用すべき7つの戦略について考察したい。大半の中央銀行は高…

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。