アライアンス・

バーンスタイン・ 世界高成長株投信

(年2回決算型)/(隔月決算・予想分配金提示型)

追加型投信/内外/株式

出所:アライアンス・バーンスタイン(以下、「AB」。ABには、アライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。

アライアンス・バーンスタイン株式会社は、ABの日本拠点です)。

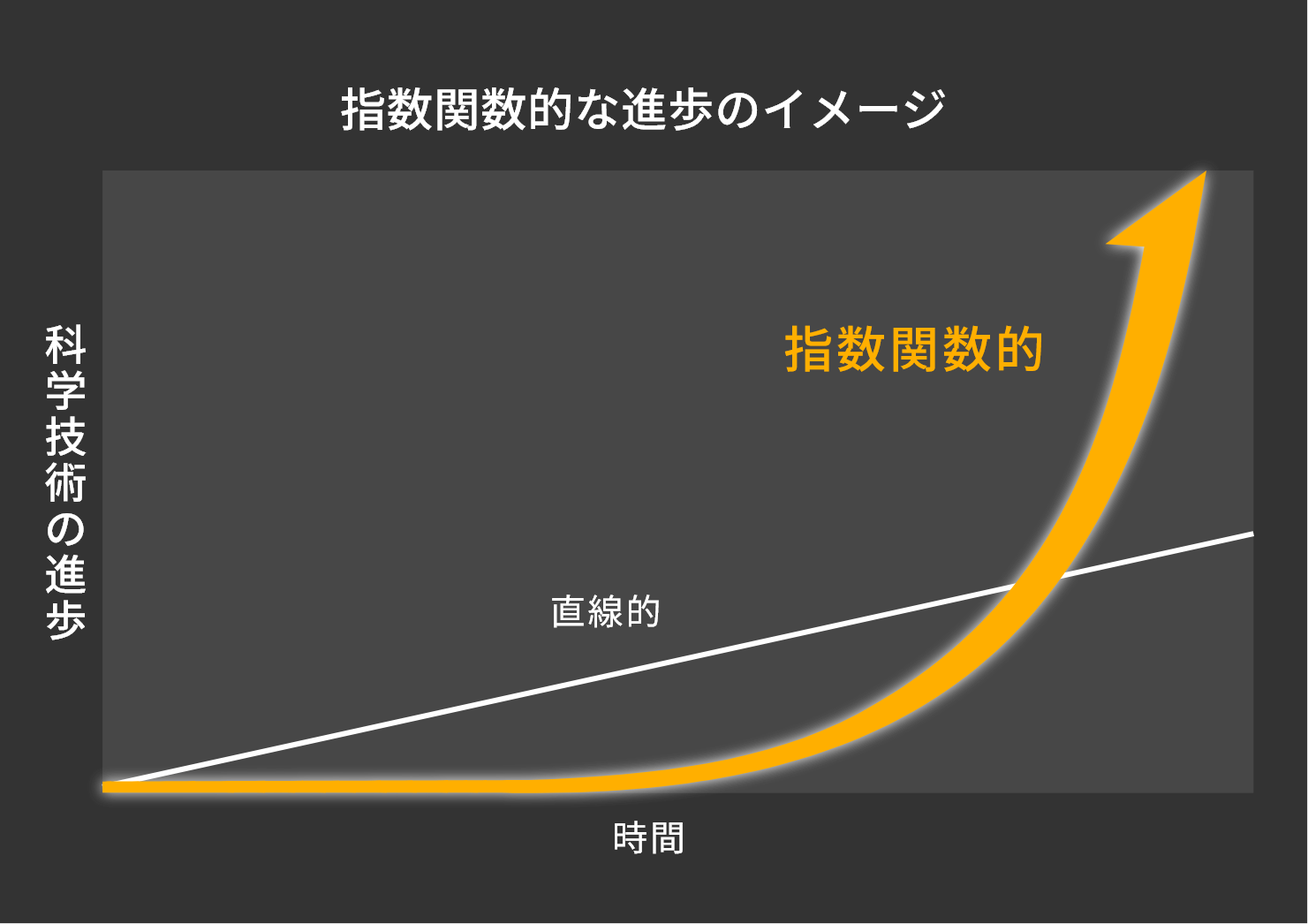

イノベーションの連鎖で

進歩は加速する

一つの重要な発明が他の発明と結び付き、次の重要な発明の登場までの期間は短縮される

こうしてイノベーションが連鎖しながら、進歩は加速してきたと考えられます

リップル効果*で増幅する、

イノベーションによるパラダイムシフト

その影響は、テクノロジー業界だけにとどまらない

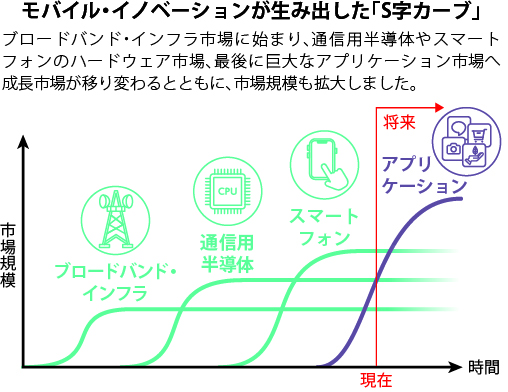

2007年、iPhone登場。

何十億人ものユーザーがネットにアクセスし、生活水準が向上。

金融、エンターテインメント、流通、教育、医療、製造業などほとんど全ての業界に新たなプレイヤーを生み出し、構造変化を引き起こしました。

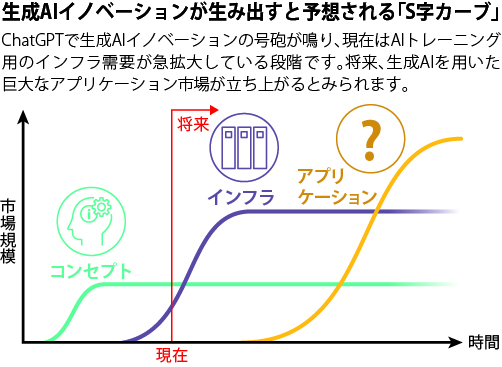

2022年11月、ChatGPT公開。

わずか5日で100万ユーザーを達成。

AIインフラ関連やエネルギー・インフラ関連にリップル効果が起きており、

製薬など様々な業界での革新的効果が見込まれています。

* リップル(波及)効果とは、波紋が広がるように、より広範な連鎖反応を引き起こす現象を指します。

アプリケーション・エコシステム

- オンライン決済

- Eコマース

- メディア・娯楽

- 業務用ソフトウェア

AIインフラ

- クラウド・インフラ

- 半導体・半導体製造装置

- ネットワーク・ストレージ

データセンター建設

- 熱管理・冷却システム

エネルギー

- 原子炉・ガスタービン

- 再生可能エネルギー

- エンジニアリング建設

ファクトリー・オートメーション

- ロボット・センサー

パワー・グリッド

- 送配電・蓄電

- EV充電インフラ

医療機器

- AIロボット

革新的医薬品

- 肥満症治療薬

バイオテクノロジー

- ゲノム編集

アウトソーシング

- CRO(医薬品開発業務受託機関)・

CDMO(医薬品開発製造受託機関)

※2024年6月末時点。上記の投資テーマは今後変更される可能性があります。

出所:AB

ファンドの特徴

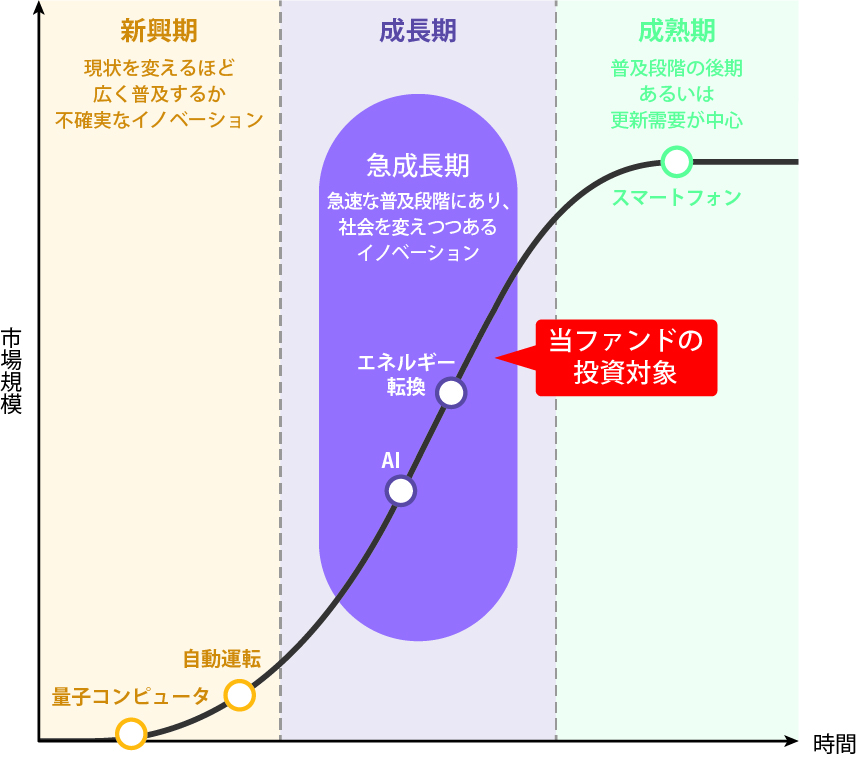

高成長 イノベーションの成長サイクル「S字カーブ」の旬(急成長期)を捉える

トップダウンによるアプローチ

- イノベーションの成長サイクル「S字カーブ」において、最も成長が加速する時期(急成長期)に着目し、投資テーマを選定します。

「S字カーブ」の事例

予想は今後変更される可能性があります。上記はイメージ図です。

出所:AB

ボトムアップによるアプローチ

イノベーションの急成長期にある投資テーマから、緻密なファンダメンタル分析に基づき、

加速度的な利益成長が期待される「高成長企業」を選別

強靭なビジネスモデル

- 高度に差別化された製品やサービスを提供

- 参入障壁の高い市場でビジネス展開

- 知的財産、独自のデータ、複製困難な製造拠点を保有

効果的な資本配分

- 知的財産を確立し製品・サービスを差別化する研究開発投資

- 規模のメリットを享受し、コスト・リーダーとなる設備投資

当ファンドの運用責任者

レイ・チウ(Lei Qiu)

セマティック・イノベーション株式運用 CIO(最高投資責任者)

- ・業界経験24年。2012年にAB入社。テクノロジー、メディア、通信(TMT)セクターを担当するシニア・リサーチ・アナリストとして従事したのち、2016年からポートフォリオ・マネジャーを務め、2024年5月より現職

- ・AB入社前は、テクノロジーに特化したヘッジファンドを設立しマネジング・パートナーを務めた。それ以前は、投資銀行や複数のヘッジファンドにおいてリサーチ・アナリストやジェネラル・パートナーを務めた

- ・スミス・カレッジにて学士号(経済学)、ハーバード大学にて修士号(ビジネス経済学)を取得

- ・ニューヨーク在籍(アライアンス・バーンスタイン・エル・ピー)

2024年6月時点。

出所:AB

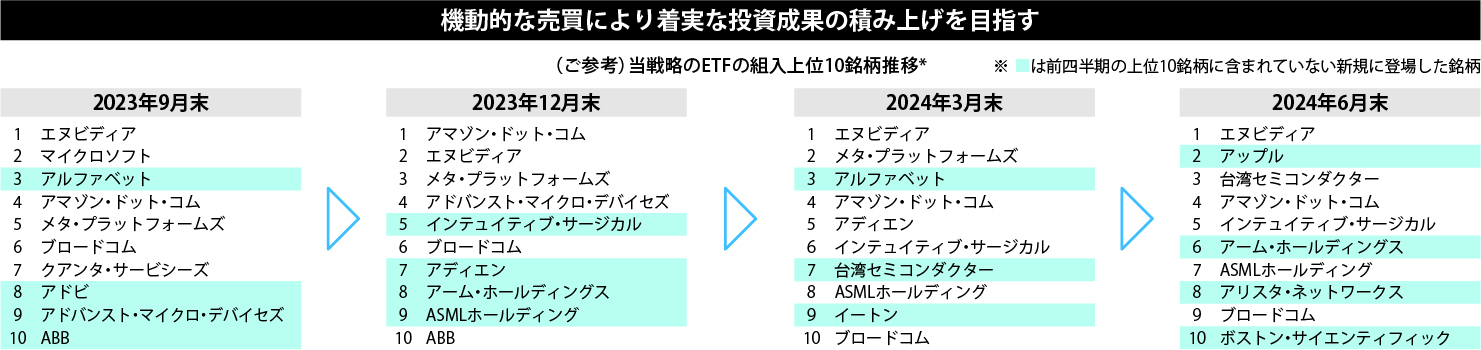

機動性 変化の速い投資環境に合わせた、迅速なポートフォリオ運営

- イノベーションによる技術進化が速くなり、企業の新陳代謝も多くなるなか、企業のファンダメンタルズに対する見通しや、株式市場における評価(株価水準)も、変化が速くなる傾向があります。

- そのような投資環境においては、銘柄の入れ替えや組入比率の調整を機動的に行うことが重要になると考えており、当戦略の運用では売買回転率が高くなる傾向があります。

(ご参考)売買回転率

直近1年間(2023年7月-2024年6月)

133%

売買回転率および組入上位10銘柄の推移は、当ファンドと同様の運用戦略を採用する米国上場のETFの実績であり、当ファンドのものではありません。

過去の実績や分析は将来の成果等を示唆・保証するものではありません。記載の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。また組入れを示唆・保証するものではありません。

* 期間:2023年9月末-2024年6月末、四半期ベース。

出所:AB

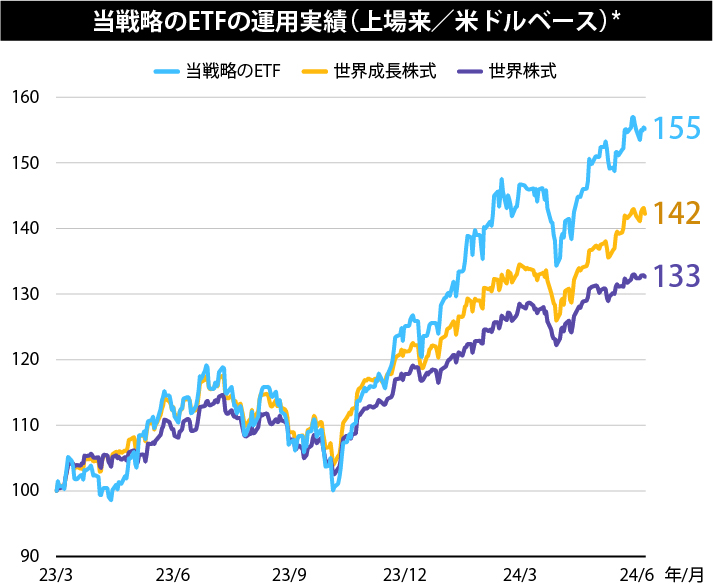

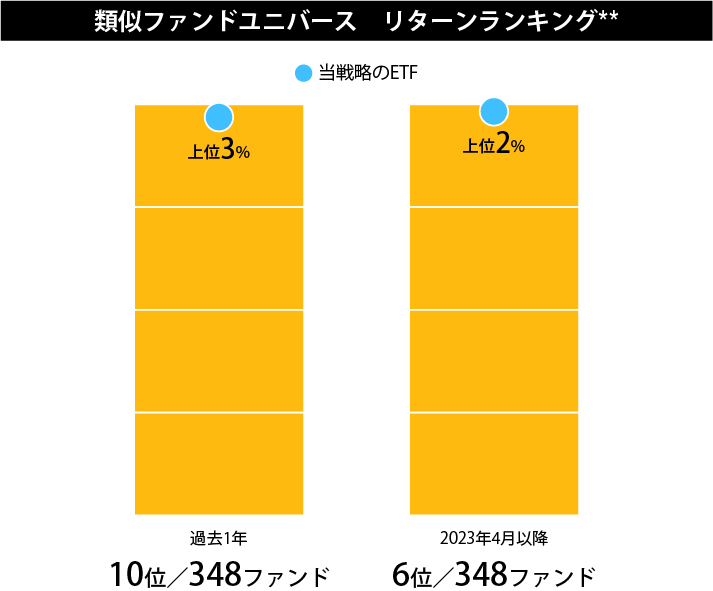

(ご参考)運用実績 相対的に卓越したパフォーマンスを実現

- ニューヨーク証券取引所に上場する当戦略のETFは2023年3月の上場来、世界成長株式および世界株式を大きく上回るパフォーマンスを実現しています。

- 当戦略のETFは類似ファンドのなかでトップクラスの運用実績となっています。

当戦略のETFは、当ファンドと同様の運用戦略を採用する米国上場のETFであり、当ファンドの実績ではありません。

過去の実績や分析は将来の成果等を示唆・保証するものではありません。

期間:2023年3月22日(当戦略のETFの上場日)-2024年6月28日、日次ベース。2023年3月22日を100として指数化。当戦略のETFはAB Disruptors ETF。当戦略のETFのパフォーマンスは、分配金(課税前)再投資の1口当たり純資産価格を用いて計算しています。1口当たり純資産価格は運用報酬等費用控除後のものです。分配金(課税前)再投資の1口当たり純資産価格とは、課税前分配金を決算日の1口当たり純資産価格で全額再投資したと仮定した場合のパフォーマンスです。税金、手数料等を考慮しておりませんので、投資家の皆様の実際の投資成果を示すものではありません。世界成長株式は、MSCI オール・カントリー・ワールド指数グロース、世界株式はMSCI オール・カントリー・ワールド指数。いずれも配当込み。米ドルベース。

** 類似ファンドユニバースは、モーニングスターのカテゴリー 「US Fund Global Large-Stock Growth」に属する348ファンドを対象にABが算出。

出所:ブルームバーグ、モーニングスター、AB

ファンドに関するお知らせ

運用状況をレポートで 知る

ファンドの運用状況

販売会社一覧

ピックアップ・ファンド

米国成長株投信

Aコース(為替ヘッジあり)/

Bコース(為替ヘッジなし)/

Cコース毎月決算型(為替ヘッジあり)

予想分配金提示型/

Dコース毎月決算型(為替ヘッジなし)

予想分配金提示型/

Eコース隔月決算型(為替ヘッジなし)

予想分配金提示型

追加型投信/海外/株式

世界SDGs株式ファンド

(資産成長型)/(予想分配金提示型)

追加型投信/内外/株式

グローバル・グロース・オポチュニティーズ

(年2回決算型)/(予想分配金提示型)

追加型投信/内外/株式

米国割安株投信

(年2回決算型)/

(隔月決算・予想分配金提示型)

追加型投信/海外/株式

世界SDGs債券ファンド

(年2回決算型・為替ヘッジあり)/

(年2回決算型・為替ヘッジなし)/

(毎月決算型・為替ヘッジあり)/

(毎月決算型・為替ヘッジなし)

追加型投信/内外/債券

M&Aプレミアム

(為替ヘッジあり)/(為替ヘッジなし)

追加型投信/内外/株式

当ファンドは、主として投資対象ファンドを通じて、値動きのある金融商品等に投資しますので、組入れられた金融商品等の値動き(外貨建資産には為替変動リスクもあります。)により基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。当ファンドの運用による損益は全て投資者に帰属します。投資信託は預貯金と異なります。

当ファンドの基準価額の変動要因としては、主に「株価変動リスク」 「デリバティブリスク」 「為替変動リスク」「信用リスク」「カントリー・リスク」「流動性リスク」等があります。基準価額の変動要因は上記に限定されるものではありません。詳しくは投資信託説明書(交付目論見書)をご覧ください。

投資信託は預貯金や保険契約にはあたりませんので、預金保険機構および保険契約者保護機構の保護対象ではありません。

登録金融機関でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。

分配金は、預貯金の利息とは異なり、ファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

分配金は計算期間中に発生した収益を超えて支払われる場合があり、その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。また、投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

当ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金の申込みの受付けが中止となる可能性、換金代金のお支払が遅延する可能性があります。

当ファンドの取得のお申込みに当たっては、販売会社において投資信託説明書(交付目論見書)をあらかじめまたは同時にお渡ししますので、必ずお受取りになり、記載事項をご確認のうえ、投資の最終決定はご自身でご判断ください。